学資保険をおすすめしない4つの理由とは?代わりとなる商品も解説

子どもの教育資金を準備するための手段として学資保険という保険商品が存在します。

しかし、学資保険には様々なデメリットも存在することから、中には「学資保険はおすすめしない」という意見があるのも事実です。

今回は、無料保険相談を行なっている「保険のぷろ」が、なぜ学資保険をおすすめしない意見があるのか、メリットも合わせて解説します。

学資保険をおすすめしないという意見があるのはなぜ?

教育資金を準備するために「学資保険をおすすめしない」という意見があるのは、なぜなのでしょうか。

おすすめしないと言われる理由を学資保険のデメリットから考えてみましょう。

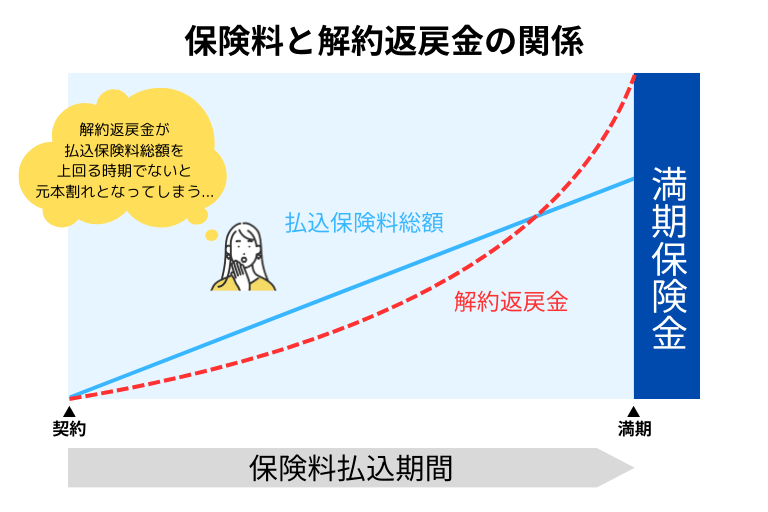

おすすめしない理由①途中解約による元本割れのリスク

学資保険を途中解約すると元本割れしてしまうリスクがあるため、教育資金の積み立てにはおすすめしないという意見があります。

学資保険は積み立てタイプの保険商品であるため、基本的に満期まで解約しないことが前提となっており、途中解約の場合は返戻率が100%を下回ってしまうケースがほとんどです。

そのため、学資保険契約途中で支払いが難しくなり、解約しないといけないといった状況にならないよう、長期での支払いを踏まえたプラン選びを行うことが大切です。

また学資保険は途中で引き出すことができないため、急な出費に備えて別途預貯金を確保しておく必要もあると言えるでしょう。

おすすめしない理由②インフレに弱い

学資保険は将来受け取れる金額が確定しているというメリットがある一方、インフレ(物価の上昇)のリスクに対応できないというデメリットも存在します。

学資保険の利率は景気の動向に関係なく一定であるため、インフレが起きた場合は相対的に保険金の価値が目減りしてしまうからです。

日本は長らくデフレの状況が続いていましたが、2022年以降はインフレの傾向となっており、2023年9月の総合インフレ率は3.0%に達しています。

もし、20年の間に物価が2倍まで上昇した場合、保険金の価値は実質的に半分となるため、満期保険金を受け取ったとしても必要な出費を賄えない可能性が出てくるのです。

そのため、学資保険はおすすめしないと言われてしまうのです。

参考:総務省統計局「消費者物価指数(CPI) 総合指数(前年同月比」

おすすめしない理由③満期保険金に対する課税

学資保険を契約する際は、支払った保険料よりも受取額が大きくなる場合に課税の対象となる可能性があるため、おすすめしないとも言われます。

満期保険金の受取人が契約者と同一の場合は所得税、異なる場合は贈与税として課税を受けます。

学資保険の満期保険金が課税対象となるケースは以下の通りです。

- 一時所得として所得税が課税されるケース 契約者と満期保険金の受取人が同じであり、かつ「満期保険金額-払込保険料-50万円(特別控除)」の金額がプラスになる場合

- 雑所得として所得税が課税されるケース 契約者と満期保険金の受取人が同じであり、かつ「年間の年金額-その金額に対応する払込保険料」の金額がプラスになる場合

- 贈与税として課税されるケース 契約者と満期保険金の受取人が異なり、かつ「満期保険金額-110万円(基礎控除)」の金額がプラスになる場合

積み立てた金額よりも受け取る金額がマイナスになってしまうデメリットがあるのです。

教育資金準備のために加入するメリットはある?

おすすめしない意見はありますが、教育資金の準備のために学資保険に加入している人が多くいるのも事実です。

以下では、学資保険に加入するメリットについてみていきましょう。

メリット①確実に教育資金を貯められる

学資保険は毎月決まった保険料を払い続けるシステムのため、計画的に教育資金を貯められる点がメリットです。

途中で引き出すことができないため、貯金が苦手な方におすすめです。

メリット②生命保険控除による節税効果が期待できる

学資保険は生命保険料控除の対象となっています。

年末調整や確定申告の際に「生命保険料控除証明書」を提出すれば、所得税や住民税を軽減でき、節税対策に役立てることができます。

メリット③親(契約者)の万が一に備えられる

学資保険は、親(契約者)が死亡・高度障害になった際にそれ以降の保険料の支払が免除される仕組みとなっているため、万が一の保障として備えられるといったメリットもあります。

学資保険に医療特約などを付帯している場合には、保険料が免除がされず、支払いが続くことは注意しましょう。

学資保険をおすすめしない人の特徴

これまで学資保険をおすすめしない意見やメリットについて解説してきましたが、具体的にどのような人は加入の必要がないのでしょうか。

以下では、学資保険をおすすめしない人の特徴を解説します。

教育資金用の預金が十分にある人にはおすすめしない

学資保険は子どもの教育資金を準備することが目的の保険商品であるため、おすすめしない人の特徴として、すでに教育資金を十分に用意できているという人が挙げられます。

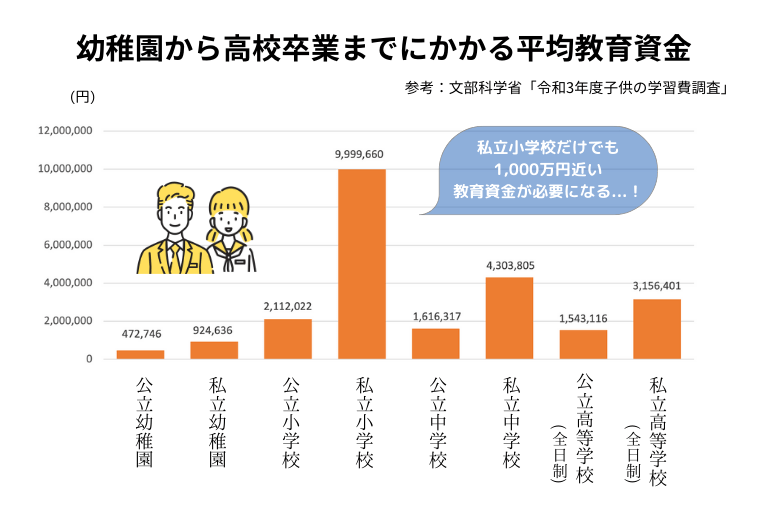

十分な教育資金とは、幼稚園から高校卒業までにかかる平均的な教育資金(全て公立:550万円程度、全て私立:1,800万円程度)と、急な出費に対応できる予備資金(生活費3ヶ月~半年分程度)の合計と考えましょう。

一方、十分な資金を確保できていない場合や貯蓄が得意でないという場合は、学資保険によって半強制的に貯蓄を行うのがおすすめです。

途中解約する可能性がある人はおすすめしない

冒頭で解説したように、学資保険は途中でお金を引き出すことができないうえ、満期前に解約すると元本割れしてしまうというデメリットがあります。

そのため、支払いが10年以上の長期にわたること、また原則として途中解約しないことを念頭に置いて保険料を検討する必要があると言えるでしょう。

保険料を最後まで払えるか分からない、またお金を引き出すために途中解約する可能性がある方も、学資保険への加入をおすすめしない人の特徴です。

学資保険の返戻率を高めるための3つのポイント

学資保険をおすすめしない意見があるとは言え、自分には学資保険が必要だと感じる人は、少しでも返礼率を高めるために、以下のポイントについて確認しましょう。

加入タイミングは早い方がおすすめ

学資保険は他の保険商品と異なり、満期となるタイミングが決まっているため、なるべく早めに加入して月々の保険料を安く抑えるのがおすすめです。

また加入時の子どもの年齢が低いほど学資保険の返戻率は高くなる傾向にあり、中には出産前(出産予定日の140日前)から契約できる学資保険も存在します。

加入可能年齢の上限が決まっているものも多いため、可能な限り出産前に学資保険を契約することをおすすめします。

保険金は満期時に一括で受け取る

学資保険の保険金を受け取る方法として、以下のようなパターンが挙げられます。

- 保険期間の満了時にまとめて保険金を受け取る

- 小学校、中学校、高校、大学とそれぞれの進学時に分割で受け取る

- 大学進学時から4年間にわたり、毎年一定額の保険金を受け取る

学資保険の返戻率をなるべく高くしたい場合は、保険金の受け取り回数が少なくなるプランを選ぶことをおすすめします。

最も返戻率が高くなるのは、保険期間の満了時に一括で保険金を受け取れる保険です。

不要な特約・保障を付帯しない

学資保険には、なるべく特約や保障を付帯しないようにしましょう。

特約をつけた場合は保険料の一部が保障に回されるため、保険金の返戻率が下がってしまうという点に注意が必要です。

特に注意したいのが、すでに生命保険や医療保険に加入しているケースです。

生命保険や医療保険でリスク対策を行っているにもかかわらず、学資保険に保障を付けて加入してしまうと保障が重複することになります。

特約は保険料の負担増にも繋がるため、返戻率を重視するのであれば不必要な特約・保障は極力付帯しないことをおすすめします。

教育資金の準備に役立つ保険商品とは

教育資金の準備に利用できる保険は学資保険だけではありません。

学資保険以外で教育資金の準備ができるおすすめの保険を2つご紹介します。

おすすめ①低解約返戻金型終身保険

低解約返戻金型終身保険の特徴

- 保険料払込期間中は一般の終身保険よりも解約時の返戻率が低い

- 保険料の払込み期間終了後に解約すれば、これまでに支払った保険料を上回る解約返戻金を受け取ることができる

学資保険の代わりとして加入する場合は、妊娠・出産時に「払込期間を18年~20年」として契約し、子どもの学校卒業・大学入学のタイミングで解約する方法がおすすめです。

保険期間中は親(契約者)の保障も厚くなるため、万が一の際にも備えられます。

すでに終身保険に加入している場合は保障が重複してしまう、また解約後には保障がなくなってしまうことに注意が必要しましょう。

おすすめ②個人年金保険

大学進学時から4年間にわたり、毎年一定額の保険金を受け取るタイプの学資保険は、個人年金保険の仕組みに似ていると言えます。

つまり、親の個人年金保険の年金受取期間を子どもの大学進学と合わせれば、学資保険を契約しない場合でも年金で同様の運用が可能になるというメリットがあります。

また個人年金保険の場合、契約者が死亡した際はそれまで積み立てた保険料を死亡保険金として受け取れる仕組みになっています。

個人年金保険は生命保険料控除の対象で、かつ一般生命保険とは別枠での控除となるため、個人年金保険に未加入の場合は税金対策の観点からも検討してみるのがおすすめです。

個人年金保険は以下のようなケースで役立ちます。

- 子どもが学資保険に加入できる年齢を超えてしまっている

- 親の万が一に備えた保障が十分にあり、死亡保障等を必要としない

個人年金保険の特徴や選び方については以下の記事で詳しく説明しています。

教育資金のための保険選びで迷ったら…

教育資金のために学資保険は本当に必要なのか

おすすめしない理由にも納得がいくため契約するか悩んでいる

学資保険に加入する・しないの判断はご自身だけでは難しいことがあります。

本記事を提供している「保険のぷろ」では、お客さまのライフプランや将来設計、家計状況を細かく分析し、学資保険に加入すべきなのかをFPがアドバイスいたします。

全国どこでもお客さまがご希望する場所へお伺いいたします。もちろんオンライン相談も大歓迎です。

また、今なら無料保険相談をした方全員に、全国のスターバックス店舗でご利用いただけるドリンクチケットをプレゼント中です。

お気軽にご相談ください。

記事まとめ

返戻率の低さや元本割れのリスク等から、教育資金の準備に学資保険はおすすめしないという意見も少なからずあります。

一方で半強制的に資金を準備できるといった学資保険ならではのメリットも存在します。

学資保険に限らず、保険商品を検討する際はこうしたメリット・デメリットの両面を理解し、自分に必要かどうかを判断した上で、最適な商品・プランを契約することが大切です。