シニア世代でも死亡保険は加入できる?自分に合った保険の選び方も紹介

「シニア世代でも死亡保険に加入できる?」「将来に備えて死亡保険に加入したい」

上記のように、死亡保険に加入したいと考えているシニア世代の方もいるでしょう。

保険商品には、加入対象となる年齢制限が設けられています。

今回は無料保険相談を行なっている「保険のぷろ」が、シニア世代でも死亡保険に加入できるかについて解説します。

死亡保険が必要な理由や、自分にあった商品の選び方も解説しているため、死亡保険の加入を検討しているシニアは、ぜひご覧ください。

シニア世代でも死亡保険に加入できる

結論、商品の加入対象となる年齢であれば、シニア世代でも死亡保険に加入できます。

商品によって年齢制限は異なりますが、死亡保険の場合、60〜70歳を上限にしている商品が多い傾向にあります。

なかには、85歳でも加入できる商品もあるため、自身の年齢にあった商品を探しましょう。

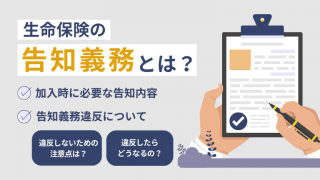

ただし、死亡保険に加入する際は、持病の有無や既往歴などを報告する「告知義務」があります。

死亡保険は、持病や既往症のある方が保険に加入すると、健康な方との公平性が保たれないため、健康状態を告知しなくてはなりません。

また、一般社団法人生命保険協会では「高齢者向けの生命保険サービスに関するガイドライン」を設けています。

高齢者に対する保険商品の提案や重要事項等の説明に際しては、加齢に伴う認知能力等の低下に配慮し、適切かつ十分な説明を行うことが重要

である。

高齢者(70歳以上)に商品を提供する際は、より丁寧に対応するようガイドラインにて定められているのです。

希望にあった商品であるかの確認に加え、複数回面談をしたり、親族に同席してもらったりなどの対応が必要とされています。

シニア(高齢者)になっても死亡保険が必要とされる理由

葬儀費用を用意したり、遺族の生活費を確保したりするため、シニアになっても死亡保険は必要とされています。

シニアで死亡保険の加入に悩んでいる方は、まず保険に加入する必要性を理解しておくのがおすすめです。

ここからは、シニアになっても死亡保険が必要とされる理由を4つ紹介します。

自分の葬儀費用やお墓代を用意するため

自分の葬儀費用やお墓代を用意するためにも、死亡保険に加入しておくのがおすすめです。

葬儀費用は、規模や内容によって大きく異なりますが、一般的に数百万円単位の費用が必要となるケースもあります。

さらに、お墓購入や管理にも費用がかかるため、遺族に賄ってもらうには経済的な負担が大きくなってしまいます。

事前に死亡保険で、葬儀やお墓の費用を準備しておくと、遺族に経済的な負担をかけなくて済むでしょう。

自身の意向に沿った葬儀やお墓を準備する際にも、死亡保険が重要な資金源となります。

遺された配偶者や子どもの生活費を確保するため

遺された配偶者や子どもの生活費を確保するためにも、死亡保険は必要といえます。

配偶者の収入が少ない場合や子どもが独立していない場合など、経済的な支援が必要となるケースは少なくありません。

死亡保険金は、遺族年金などの公的保障だけでは足りない生活費を確保できます。

遺された家族が安心して生活を送るための経済的なサポートを確保しておきたい方は、シニア世代でも死亡保険に加入しておくのがおすすめです。

相続対策のため

死亡保険は、相続対策にもつながります。

現金や不動産などの遺産は、分割が難しかったり相続税の納税資金が不足したりする可能性もあります。

一方で死亡保険は、受取人を指定すると特定の相続人へ、確実に財産を相続可能です。

生命保険金には一定の非課税枠(500万円×法定相続人の数)が設けられており、相続税の負担を軽減するメリットもあります。

遺産分割で特定の相続人に多く財産を渡したい方は、死亡保険を活用するのがおすすめです。

借金や未払いの負債をカバーするため

死亡保険に加入していれば、住宅ローンや借金の残りを保険金で返済できます。

保険金を返済に充てられれば、遺族に経済的な負担をかけずに済むでしょう。

死亡保険による保険金がなければ、借金や負債は遺族が引き継ぎます。

特に、住宅ローンは残債が大きくなりやすく、遺族が住居を失うリスクを避けるためにも、死亡保険による備えは重要です。

自分にあった死亡保険とは?選び方のポイント

死亡保険には、終身保険や定期保険などいくつかの種類があり、自分にあった種類の保険を選ぶ必要があります。

加入後に「思っていたのと違った」とならないよう、自分にあった保険の選び方を理解しておきましょう。

自分にあった商品の選び方のポイントを4つ紹介します。

確実にお金を残したい方→終身保険

確実にまとまったお金を残したいシニアの方は、終身保険がおすすめです。

終身保険は、保険期間が一生涯続く商品であり、加入者が亡くなった場合、保険金は必ず支払われます。

ただし、保険料は加入時の年齢によって決まり、一般的に加入時の年齢が高いほど保険料も高くなります。

また終身保険には、途中で解約した場合に解約返戻金を受け取れるタイプもあるのが特徴です。

解約返戻金とは、保険を解約した際に払い戻されるお金を指します。

早期に解約した場合、解約返戻金が払い込んだ保険料を下回るケースもあるため、解約返戻金を受け取りたいと考えている方は注意が必要です。

できるだけ保険料を抑えたい→定期保険

保険料をできるだけ抑えたいシニアの方には、定期保険が向いています。

定期保険は、保険期間が一定期間(10年や20年)で満了する死亡保険です。

保険期間中に被保険者が亡くなった場合のみ、保険金が支払われます。

終身保険と比較して、保険期間が限定されているため、一般的に保険料が割安に設定されています。

「掛け捨て型」と呼ばれるケースもあり、必要な期間だけ死亡保障を確保したいと考える方にとっては、魅力と感じるでしょう。

ただし、保険期間を更新する場合には、年齢や健康状態によって保険料が上がる可能性もある点に留意しておきましょう。

持病・既往症がある方→引受基準緩和型・無選択型

持病や既往症があるシニアの方で、死亡保険の加入を検討している場合は、引受基準緩和型保険や無選択型保険がおすすめです。

引受基準緩和型保険は、通常の保険よりも告知項目が少なく、健康状態に関する告知内容が緩和されています。

過去に病気をしたり現在も治療中だったりするシニアの方でも、死亡保険に加入しやすい傾向にあります。

一方で無選択型保険は、健康状態に関する告知が一切不要で、誰でも加入できる保険です。

基本的に引受基準緩和型保険や無選択型保険は、保険金は割高に設定されています。

なかでも無選択型保険の保険料は、引受基準緩和型保険より、さらに高く設定されている場合が多い点に注意が必要です。

葬儀費用だけを備えたい→少額短期保険(葬儀保険)

葬儀費用の準備に特化したいシニアの方には、少額短期保険(葬儀保険)を検討しましょう。

少額短期保険とは、名前の通り保険料が少額かつ期間が短い保険を指します。

なかでも死亡保険に特化した商品は「葬儀保険」とも呼ばれており、葬儀費用の準備に焦点を当てています。

保険金は、数十万円から数百万円程度に設定されているのが特徴です。

保険料は比較的安価で、告知項目も少ない傾向にあり、シニアの方でも加入しやすいといえます。

葬儀費用を目的としている場合は、手軽に加入できるため、魅力と感じるでしょう。

しかし保証金が少ないため、遺族の生活費を確保したり、住宅ローンを返済したりするのは厳しい点に注意が必要です。

記事まとめ

シニア世代の方も、対象年齢の範囲内であれば、死亡保険に加入できます。

死亡保険に加入しておくと、遺族の生活費を確保したり、葬儀やお墓の費用を用意できたりなどメリットがあります。

また、シニア世代の方が死亡保険に加入する際は、目的にあった種類の保険を選びましょう。

確実にまとまったお金を残したいシニアの方は終身保険、できるだけ費用を抑えて保険に加入したい方は定期保険がおすすめです。

持病や既往症がある方は保険料が高くなるものの、引受基準緩和型・無選択型が加入しやすい傾向にあります。

なお、シニアの方が死亡保険に加入したいからといって、既往歴に嘘をついて保険の申し込みをすると違反になります。

スムーズに死亡保険に加入するためにも必ず嘘なく、正しい既往歴や健康状態を申告しましょう。