専業主婦(主夫)は生命保険に加入すべき?保障が必要な理由とは

hoken_user 保険のぷろ magazine

生命保険料控除には税制改正により、2011(平成23)年12月31日以前に結んだ契約を対象とする制度(以下、旧制度)と、これ以降に結んだ契約を対象とする制度(以下、新制度)の2種類があります。 以下では、それぞれどのような制度なのか、控除限度額について詳しく解説します。

生命保険料控除には税制改正により、2011(平成23)年12月31日以前に結んだ契約を対象とする制度(以下、旧制度)と、これ以降に結んだ契約を対象とする制度(以下、新制度)の2種類があります。 以下では、それぞれどのような制度なのか、控除限度額について詳しく解説します。| 各控除の上限金額 | 合計控除金額(2種類) | |

|---|---|---|

| 所得税 | 5万円 | 10万円 |

| 住民税 | 3.5万円 | 7万円 |

| 各控除の限度額 | 合計控除額(3種類) | |

|---|---|---|

| 所得税 | 4万円 | 12万円 |

| 住民税 | 2.8万円 | 7万円 |

生命保険料控除には新・旧両制度合わせて3つの控除があります。 それぞれの対象となる保険商品や範囲について詳しく解説します。

生命保険料控除には新・旧両制度合わせて3つの控除があります。 それぞれの対象となる保険商品や範囲について詳しく解説します。| 保険料控除の種類 | 対象 | 保険商品例 |

|---|---|---|

| 一般生命保険料控除 | 死亡または生存に起因して保険金等が支払われる保険商品 | 死亡保険、定期・終身保険、収入保障保険、学資保険、変額個人年金保険など |

| 介護医療保険料控除 | 疾病や身体の障害により給付金等が支払われる保険商品 | 医療保険、がん保険、就業不能保険、介護保険など |

| 個人年金保険料控除 | 個人年金保険料税制適格特約が付与された個人年金保険等 | 個人年金保険など |

生命保険料控除を受けるには、指定された期間内に年末調整や確定申告をする必要があります。 所得税で手続きをすると、住民税の手続きを行う必要がないため、今回は所得税の申請方法をご紹介します。

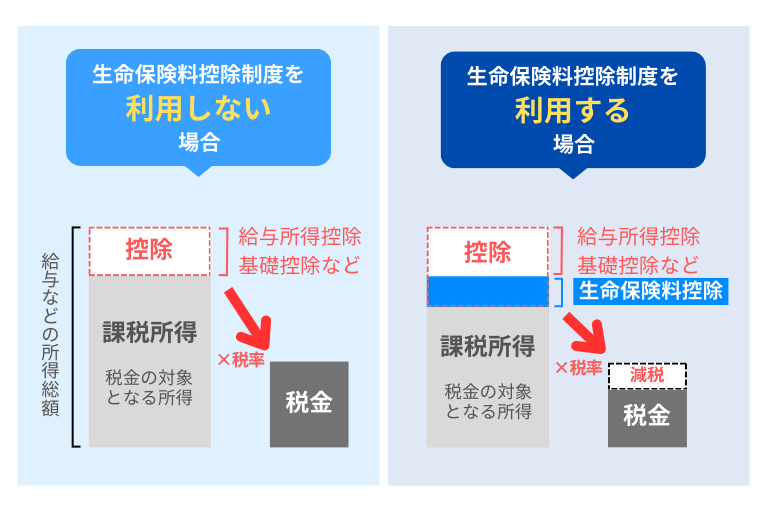

生命保険料控除を受けるには、指定された期間内に年末調整や確定申告をする必要があります。 所得税で手続きをすると、住民税の手続きを行う必要がないため、今回は所得税の申請方法をご紹介します。 生命保険料控除は年末調整や確定申告により税負担を軽減する制度です。 日本では累進課税制度を採用しているため、所得の多い方ほど税率が高くなりますが、生命保険料控除を利用することで最大で12万円の控除を受けることができ、税金の負担を減らすことができます。 自分や家族が契約している保険は新旧どちらの制度の対象なのかを確認し、適正な控除を受けられるよう忘れずに申告しましょう。 具体的にいくら控除することができるのか、計算方法については以下の記事を参考にしてください。

生命保険料控除は年末調整や確定申告により税負担を軽減する制度です。 日本では累進課税制度を採用しているため、所得の多い方ほど税率が高くなりますが、生命保険料控除を利用することで最大で12万円の控除を受けることができ、税金の負担を減らすことができます。 自分や家族が契約している保険は新旧どちらの制度の対象なのかを確認し、適正な控除を受けられるよう忘れずに申告しましょう。 具体的にいくら控除することができるのか、計算方法については以下の記事を参考にしてください。