生命保険の見直しは定期的にした方がいい?必要な理由とメリットとは

保険加入時点では複数ある保険商品をじっくり検討した上で加入しているため、最適な保障であることが多いです。

しかし、ライフスタイルやライフステージの変化によって必要な保障は変化します。

そのため、定期的に保障内容や保険料について見直さないと保障内容が不足してしまったり、不要な保障により保険料が嵩み、家計を圧迫してしまうかもしれません。

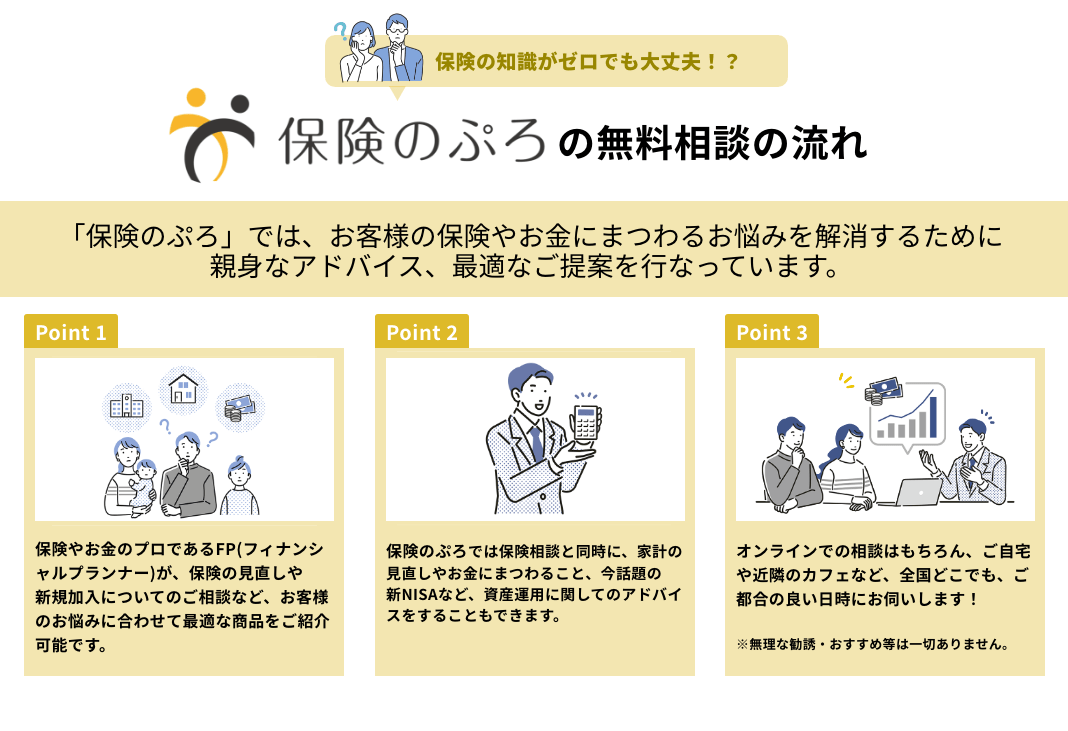

今回は、無料保険相談を行なっている「保険のぷろ」が、生命保険を見直すメリットやベストタイミング、注意すべき点について解説します。

見直しにおすすめのサービスもご紹介しているので、ぜひ最後までご覧ください。

生命保険の見直しを強くおすすめ!その理由とは

生命保険に加入したての方の中には「保険の見直し」と聞いてピンとこない方も多いのではないでしょうか。

まずは、生命保険の見直しが必要な理由やメリットについて理解しましょう。

より適切な保障内容の保険を選ぶことができる

生命保険に加入することによって万が一のことが起きた際に、残された家族の経済的負担を減らすことができます。

しかし、備える必要があるリスクや必要な保険金額は、年齢や家族構成、就業状態などによって変化します。

例えば、独身の時に加入していた生命保険は、結婚時や妊娠・出産時には必要とする保障が不足しており、万が一の時の生活費などをカバーすることができません。

ライフステージやライフスタイルの変化に合わせて生命保険の保障を変えていかなければ、その時に最適な保障を受けることができないため、定期的な保険の見直しが必要なのです。

最新の保障内容で契約ができる

現在、さまざまな保険商品が展開されていますが、医療技術の進歩や公的保障の見直しなどに合わせて、保障内容にも変化があります。

また、ケガや手術による入院日数が短期化していることから、入院保障が充実しているものが増えています。

従来のものと比べて割安な保険料で十分な保険を備えることができるため、最新の医療事情に合わせた最新の保障内容で備えると良いでしょう。

保険料が安くなる場合がある

生命保険を見直すと、毎月払っていた保険料が安くなることがあるので、定期的に見直すと良いでしょう。

保険料はそれぞれの保険会社が独自の基準で設定しており、同じ保障内容の保険だとしても値段が異なることもしばしばあります。

生命保険は、年齢が上がっていくとともに保険料も上がってくことが多いため、現在の保険料より安くなるとは限りませんが、その時の最適な保障内容にしたり、更新の際に割安な保険商品に乗り換えることで保険料を安く抑えることができます。

見直しのベストタイミングとは?

保険の見直しが定期的に必要なことがわかっても、「どのタイミングで見直すと効果的なのかわからない」という方も多いのではないでしょうか。

以下では、保険の見直しを行うべき時期について解説します。

就職したとき(20代)

独身で扶養する家族がいなければ、生命保険による死亡保障は必要ないことが多いでしょう。

ただ、自動車のローンなどの自分が死亡した際に支払いの義務が残るものについては、その金額をカバーできる程度の生命保険に加入すると良いですね。

結婚したとき(20代・30代)

結婚をしてパートナーができた際にも保険の見直しを行うと良いですが、夫婦の働き方によって見直し方が異なります。/p>

共働きの夫婦の場合、万が一パートナーが亡くなったとしても早急に生活費に困るということは考えにくいです。

そのため、生命保険への考え方は独身の時と変わらず、大きな死亡保障も必要ないと言えるでしょう。

夫婦のどちらかが専業主婦(主夫)の場合、働いている方の収入が生活費となっているため、生命保険によって備えておく必要があります。

現在の家計の収支から必要となる生活費や住宅ローン残債を算出し、遺族年金等で賄いきれない部分をカバーするように生命保険金額を設定しましょう。

このように、独身のときは自身の葬儀代程度の金額を保障すれば十分かもしれませんが、結婚をすると残されたパートナーの生活費を賄わなければならない可能性があるのです。

専業主婦(主夫)に生命保険は必要?保障の重要性や注意点について

子供が生まれたとき(20代・30代)

妊娠・出産の際には守るべき存在が増えるため、必ず生命保険の見直しを行いましょう。

子供を育てるには生活費のみならず、入学や通学にかかる教育費も必要になります。

万が一家計を支えている人が亡くなってしまった場合、生活費や教育費に大きな影響を与えてしまうので、生命保険金額の増額などを検討すると良いでしょう。

教育に必要な費用は、ある程度想定することができるため、早めの計画で備えると良いです。

また、住宅ローンなどの残債がある場合にも必要な分を賄えるだけの保障を備えておく必要があります。

子供が独立したとき(40代・50代・60代)

子供が独立すると、養育費や子供にかかる生活費が必要なくなるため、生命保険による保障額は減額するでしょう。

保障を減らしたことのよって家計に余裕ができた場合、自身の老後についての備えをしておくことをおすすめします。

貯蓄や投資、個人年金保険などで老後の資金の準備に充てることができます。

自身やパートナーとの老後の生活をイメージしながら、必要な保障を備えておくと良いですね。

定年退職したとき(60代)

人生100年時代と言われるようになった現代では、定年退職後も継続故障制度で働き続ける人が増えています。

そのため、長生きに伴う老後の経済的リスクに備えることが重要になります。

また、万が一に備えて生命保険の受取人等について見直すと良いでしょう。

生命保険金は相続の対象ではなく、受取人固有の財産とみなされるため、保険契約で指定した受取人が相続手続きを経ることなく受け取ることができます。

夫婦のどちらかが亡くなってしまった際の遺族年金や預貯金で生活できるかどうかを確認し、カバーできないようであれば生命保険で備えましょう。

生命保険見直しのやり方【5つのポイント】

生命保険を見直す際には5つのポイントをチェックする必要があります。

ライフステージに応じて最適な備えにするためにも、以下のことについて確認しましょう。

ポイント①保障内容を見直す

まずは、今契約している生命保険の保障内容を見直しましょう。

保険の種類が同じでも、提供している保険会社によって保障内容や保険金額は異なります。

現在のライフステージにはどのような保障が必要なのかをよく見極め、ニーズに合わせて最適な保険商品を選ぶのがポイントです。

ポイント②必要な保障額を見直す

次に、必要とする保障額について見直しましょう。

基本的には、先が長い若者ほど必要な保障額は大きく、高齢になるにつれて保障額が下がっていきます。

しかし、ライフイベントによっては必要保障額に変化があるので要チェックです。

例えば、家族が増えた場合には必要な保障額は大きくなります。

ポイント③保険期間について見直す

保険期間ついて見直すのもポイントです。

生命保険には、一生涯保障が続く終身型と、5年や10年などの一定の期間を保障する定期型のタイプがあります。

定期保険を契約している場合、更新のタイミングで保障の目的に合わせて必要な保障期間を設定しましょう。

ただし、更新型の生命保険は一般的に、更新時の年齢に応じて保険料が上がることが多く、住宅ローンや教育費に加えて支出となると保険料の捻出が難しくなる場合があるため注意が必要です。

ポイント④保険料について見直す

保険料が家計を圧迫していないかも見直しのポイントです。

必要な保障を全てカバーできていたとしても、保険料が過剰で経済的負担をかけているようであれば見直す必要があります。

生命保険の保険料は長期にわたって払い込む必要がありますので、どのぐらいの金額であれば安定して払い込むことができるのかを把握しておきましょう。

まずは公的制度で保障されている部分を確認し、不足する部分については民間の生命保険等で補うと、無駄な保険料を省くことができます。

ポイント⑤受取人の見直し

最後に、生命保険の死亡保険金の受取人についても見直しましょう。

生命保険の死亡保険金は、契約者・被保険者・受取人が誰であるかによって課税される税金の種類が異なります。

例えば、契約者・被保険者が夫で受取人が妻(子)の場合、死亡保険金は相続税の対象となり、「500万円×法定相続人数」が非課税枠として認められます。

しかし、契約者と被保険者が異なる場合、受け取る死亡保険金には所得税がかかり、契約者・被保険者・受取人がそれぞれ異なる場合には贈与税がかかります。

対象となる税金の種類を把握しておかないと、遺族の税負担が大きくなってしまう可能性があるため、必要に応じて受取人を見直しておいた方が良いでしょう。

| 契約者 (保険料払込) | 被保険者 | 受取人 | 対象となる 税金の種類 |

|---|---|---|---|

| 夫 | 夫 | 妻または子 | 相続税 |

| 夫 | 妻 | 夫 | 所得税 |

| 夫 | 妻 | 子 | 贈与税 |

【要確認】生命保険を見直す際の注意点

生命保険を見直すと、ライフステージに応じた保障を備えることができるというメリットがありますが、注意しておかないと損をしてしまう場合があります。

以下では、生命保険を見直す際の3つ注意点について解説します。

保険を解約する際には元本割れするリスクがある

生命保険を見直した結果「不要だから解約しよう」となった場合、解約返戻金がこれまでの払込保険料総額を下回るというデメリットがあることに注意しましょう。

解約返戻金とは、保険を途中解約したときに払い戻されるお金のことで、一般的に契約期間が長いほど返戻率は高くなります。

返戻率が100%を超えていれば払込保険料総額よりも多くもらうことができますが、反対に下回っている場合はこれまで払い込んだ保険料より少なくなり、元本割れするリスクがあるのです。

そのため、生命保険の解約手続きをする前に、返戻率が高いかどうか、必ずその金額を確認しておきましょう。

健康状態によっては加入できる保険に制限がある

ライフスタイルの変化によって新たな保険に加入することを検討しても、告知内容や健康状態によっては加入できない可能性があります。

また、加入ができたとしても部分不担保等の特定の条件付きであったり、保険料が割増になったりする場合があるので注意が必要です。

そのため、保険を切り替える際には、新たな保険がちゃんと成立するかどうかを確認した上で既存の保険の解約を行いましょう。

解約を先にしてしまうと、万が一新たな保険に加入できなかった際に元に戻すことができないため、必要な保障が失われてしまいます。

新規加入の場合は免責期間をチェック

生命保険の見直しを行った結果、新たな保険に加入する必要がある場合、契約後の一定期間の保障がされない可能性があることにも注意しましょう。

特にがん保険には免責期間があり、一般的に保障の免責期間は契約開始日から90日間もしくは3ヶ月に設定されています。免責期間終了日の翌日から責任開始日(保障開始)となります。

記事まとめ

今回は、万が一に備えている生命保険の見直しについて、ベストなタイミングや注意すべき点について解説しました。

必要な保障はライフステージによって変化するため、定期的な見直しが必要です。

本記事を提供している保険のぷろでは、無料相談にて保険の見直しを行うことができます。

現在加入している保険を分析し、自身のライフプランや家族環境、経済状況を考慮してアドバイスを行い、最適な保険をご提案いたします。

もちろん、無理な勧誘等ございません。

自身や家族のライフステージに変化があった方、現在の生命保険に不安を感じる方は一度ご相談ください。

保険のぷろのスタッフ一同心よりお待ちしております。