厚生年金と国民年金の被保険者や受給条件の違いをわかりやすく解説

公的年金日本で暮らす人々の老後、いわばセカンドライフを支える大切な柱であると言えます。

加入している公的年金の種類が国民年金か厚生年金かで納付する保険料や受け取ることのできる金額にも違いが出ます。

国民年金と厚生年金はそれぞれどのような特徴を持つのか、またそれらの違いによってどのようなメリットデメリットがあるのかを理解しておくのが良いでしょう。

今回は、無料保険相談を行なっている「保険のぷろ」が、国民年金と厚生年金の違いを分かりやすく解説していきます。

公的年金とは?

公的年金とは、国が運営する年金制度のことで、「国民年金」と「厚生年金」の2種類に分けられます。

老後の生活を送るための資金のほか、障害を抱えて働けなくなったときや加入者に万が一のことが起きたときの生活を支えるのが、公的年金であり、社会保険のような役割も果たしています。

公的年金の構造と分類の違いとは?

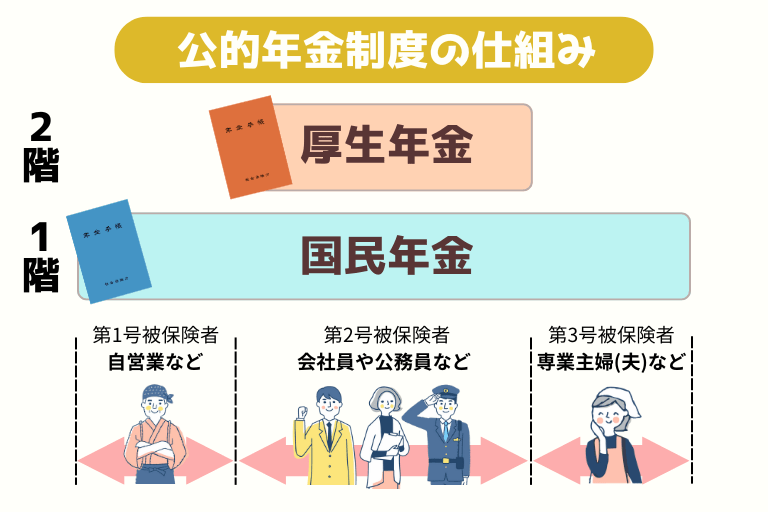

公的年金は2階建ての構造になっており、1階部分は「国民年金(基礎年金)」、2階にあたる上乗せ部分は「厚生年金」となっています。

上の表のように、職業等によって「第1号被保険者」「第2号被保険者」「第3号被保険者」に分類され、加入する年金制度と保険料の納め方に違いがあります。

*なお、以前は公務員や私立学校教職員などは共済年金に加入するという違いがありましたが、2015年10月に厚生年金に一元化されました。

また、公的年金は、1人1つ与えられる基礎年金番号という番号で年金加入履歴などが管理されています。

現在ご自身の加入状況や支払い状況がわからないといった方でも、基礎年金番号がわかれば問い合わせることができます。

国民年金とは?

国民年金とは、日本在住の20歳以上60歳未満の方に加入義務がある公的年金です。

第1号被保険者と呼ばれる、自営業や学生などの方は国民年金の保険料を自ら収める必要があります。

しかし、学生や既定の収入に届かない方は、学生納付特例制度や保険料納付猶予制度などのを利用し先延ばしにすることなどができるためこれらの制度を活用するも有効であると言えるでしょう。

第2号被保険者と呼ばれる会社員の方や第3号被保険者という第2号被保険者に扶養される配偶者の方は、第1号被保険者と違い国民年金を自身で支払う必要はありません。

しかし、第1号被保険者に扶養されている方は第3号被保険者と違い、ご自身で国民年金の保険料を納める必要があることに注意する必要があります。

厚生年金とは?

厚生年金とは、会社員として日本国内で勤めている第2号被保険者の方が加入する年金制度です。

厚生年金は会社と被保険者で折半し保険料を納めます。

また、厚生年金に加入している方は国民年金にも加入していることとなり、65歳を超えると国民年金、厚生年金と両方もらえることが保障されています。

厚生年金は国民年金と違い、全従業員への加入義務は設けられていませんが、以下の条件に当てはまる従業員は、正社員・公務員でなくとも厚生年金に加入する義務が発生します。

- 従業員101人以上の企業(特定適用事業所)に勤務している

- 1週間の所定労働時間が20時間以上

- 2ヶ月を超える雇用の見込みがある(フルタイムと同様)

- 学生ではない(夜間学生、通信制は除く)

では以下から詳しく、国民年金と厚生年金の違いについて見ていきましょう。

国民年金と厚生年金の違いとは?

公的年金の種類である国民年金と厚生年金にはどのような違いがあるのでしょうか。

以下から、国民年金と厚生年金それぞれの被保険者や受け取ることのできる年金の種類、違い、受け取る際の条件などを見ていきましょう。

加入する人(被保険者)の違い

| 国民年金 | 原則として20歳以上60歳未満のすべての人 |

|---|---|

| ・第1号被保険者 (自営業者、自営業世帯の配偶者、学生、無職など) | |

| ・第2号被保険者 (会社員、公務員など厚生年金加入者) | |

| ・第3号被保険者 (第2号被保険者に扶養される配偶者) | |

| 厚生年金 | 会社員や公務員など、事業所に雇用される70歳未満の人 |

| ・第2号被保険者 (会社員、公務員など厚生年金加入者) |

国民年金は「日本国内に住所がある、20歳以上60歳未満のすべての人」が加入する、加入義務のある年金です。

一方で、厚生年金は「会社員や公務員など、事業所に雇用される人」が国民年金に上乗せで加入する年金という違いがあり、厚生年金の加入者は厚生年金の保険料に国民年金の保険料が含まれています。

老後に受け取れる年金の種類の違い

- 国民年金のみに加入していた方…老齢基礎年金

- 厚生年金に加入したことがある方…老齢基礎年金+老齢厚生年金

老後になると、国民年金のみの加入者は、国民年金から支給される「老齢基礎年金」を受け取ることができます。

一方、厚生年金に加入したことがある人は、国民年金からの「老齢基礎年金」に加えて厚生年金から支給される「老齢厚生年金」を受け取ることができ、受け取ることのできる金額にも違いが生じます。

老後に年金を受け取る条件の違い

- 国民年金…10年以上の受給資格期間が必要

- 厚生年金…老齢基礎年金の10年以上の受給資格期間+厚生年金の加入期間が1か月以上必要

受給資格期間とは、「保険料を納めた期間(厚生年金や共済組合等の加入期間を含む)」「保険料を免除された期間」などを合算した期間をいいます。

受給資格期間が10年未満である場合、60歳から70歳までの間に任意で国民年金に加入して、10年に達するまで国民年金保険料を納めて受給資格期間を満たすことが可能です。

国民年金と厚生年金の保険料・年金受給額の違いは?

国民年金と厚生年金とでは、納付する保険料や期間、受け取れる年金の額にも違いがあります。

具体的な事例を見ながら国民年金と厚生年金の違いについてチェックしていきましょう。

国民年金と厚生年金で納付する保険料の違いは?

国民年金の保険料は年度によって違いがあり、物価や賃金の伸びにあわせて毎年4月分からの額が改定されますが、2023年度は月額16,520円となっています。

国民年金の保険料納付は銀行引き落としやクレジットカードなどで個別に行う必要があります。

厚生年金の保険料は、勤務先と被保険者(従業員)の両者が折半して納付します。

保険料額は月給・賞与の18.3%で、その半分の9.15%が被保険者の負担額です。

国民年金とは違い、厚生年金の保険料は給与・賞与から天引きされ、勤務先が納付するため個人で納付する必要はありません。

国民年金と厚生年金の保険料納付期間に違いはある?

国民年金の保険料は、20歳から60歳に達するまでの40年間支払うのが原則です。

所得が少ない場合や学生など保険料を納めるのが困難な場合は、手続きを行えば保険料の免除制度や納付猶予制度を利用できますが、免除や納付猶予が承認された期間は、国民年金の受給資格期間に算入されるという点に注意する必要があるでしょう。

厚生年金の場合は国民年金と違い、20歳未満や60歳以上(最長70歳まで)の方も在職中であれば保険料を納付する必要があります。

国民年金と厚生年金で老後に受け取れる年金受給額の違いは?

国民年金の加入者が受け取る「老齢基礎年金」は、2023年度の価格であれば満額で年795,000円です。

年金受給額は保険料納付済期間や免除期間などによって違いますが、満額は保険料を20歳から60歳になるまで40年納付した方のみ受け取ることができます。

厚生年金に加入したことがある人が受け取れるのは、「老齢基礎年金+老齢厚生年金」です。

受給平均額は65歳以上の男性で約196万円、女性で約126万円(厚生労働省「厚生年金保険・国民年金事業の概況」/令和3年度)となっています。

ただし、この金額は20年以上厚生年金に加入歴がある年金受給者の平均として厚生労働省が公表しているものであり、実際には加入期間や在職中の平均収入額・賞与額によって違いが生じる点に注意をしましょう。

以下の表から、国民年金と厚生年金の違いを比較表で改めて確認しましょう。

| 種類 | 国民年金 | 厚生年金 |

|---|---|---|

| 保険料 | 月額16,520円(2023年度) | 給与・賞与の9.15%(同額を勤務先が負担) |

| 納付 方法 | 個別に納付 | 給与・賞与から天引き |

| 支払 期間 | 原則、20歳から60歳の40年間 | 在職中 *1 |

| 年金 受給額 | 満額で795,000円/年(2023年度) | 男性 約196万円/女性 約126万円/(65歳以上の平均額) *2 |

*1…20歳未満・60歳以上も該当、最長70歳まで

*2…厚生労働省「厚生年金保険・国民年金事業の概況」/令和3年度

国民年金と厚生年金で年金の受給開始時期に違いはある?

国民年金・厚生年金ともに、年金の受給開始年齢は原則として65歳からと定められています。

ただし、65歳より前から年金を受け取る「繰上げ受給」や、66歳以降に受け取る「繰下げ受給」も可能です。

「繰上げ受給」をすると65歳より早く年金を受け取れますが、本来の年金受給額とは違い、請求をした時点に応じて減額され、その減額率は65歳を超えてもその後変わらないというデメリットがあるため注意が必要です。

老齢基礎・厚生年金の繰上げ受給による減額率

繰り上げ受給による減額率は、出生年月によって違いがあります。

以下から見ていきましょう。

繰り上げた月数×0.5%の減額(最大30%/60歳から)

繰り上げた月数×0.4%の減額(最大24%/60歳から)

反対に、65歳から受給せず66歳以降に年金の受給を遅らせる「繰下げ受給」を行うと、本来の受給額と違い、加算された年金を受け取ることができます。

老齢基礎・厚生年金の繰下げ受給の増額率

繰り下げ受給の増額率にも、出生年月による違いが関わってきます。

繰り下げた月数×0.8%の増額 (最大42%/70歳まで)

繰り下げた月数×0.7%の増額 (最大84%/75歳まで)

また、昭和36年4月1日以前に生まれた男性や昭和41年4月1日以前に生まれた女性は、65歳前から厚生年金部分を先行して受けられる場合があります(特別支給の老齢厚生年金)。

公的年金を切り替える際の手続きの違いと注意点

職業等を変えることによって、年金を切り替える必要性が生じますが、現在の加入状況などによって違いがあります。

ここでは、公的年金を切り替える際の手続きの違いや注意点について解説します。

厚生年金から国民年金に切り替える場合の手続き

会社員を辞めて個人事業主になる場合や、しばらく次の勤務先に所属しない場合、厚生年金から国民年金第1号被保険者への切り替えが必要となります。

手続きは退職の翌日から14日以内に、住んでいる市区町村の役所・役場の国民年金担当窓口で行う必要があり、これを「種別変更」といいます。

厚生年金の被保険者資格は退職日の翌日に喪失、厚生年金の保険料は資格喪失日が属する月の前月分までの納付となり、以降は国民年金の保険料を自身で納めます。

会社員や公務員など第2号被保険者である配偶者の被扶養者になる場合は、配偶者の勤務先を通して書類を提出しなければなりません。

第3号被保険者になるための手続きが必要であることに注意する必要があるでしょう。

国民年金から厚生年金の切り替える場合の手続き

就職して会社で厚生年金に加入する場合、国民年金とは違い手続きを行うのは勤務先の企業。

国民年金から厚生年金への加入手続きは勤務先が年金事務所へ届け出ることで、自動的に行われます。

変更後の国民年金の保険料については厚生年金の保険料に含まれ、給料から天引きされますので、自身で国民年金の保険料を納付する必要はありません。

国民年金の保険料を前もって納めていた場合は、納付する保険料に重複が生じますが、還付の案内に従って手続きをして重複分の国民年金保険料を受け取りましょう。

記事まとめ

国民年金や厚生年金などの公的年金は老後の生活を支えてくれるものです。

公的年金の受取金額だけでは老後の生活費に不安があるという方は、私的年金への加入など (国民年金基金や企業年金の確定拠出年金と呼ばれる idecoなど)で備えておくのも一つの方法であると言えるでしょう。

まずは国民年金と厚生年金の違いを理解し、加入状況を把握、自分がいくら公的年金を受け取れるのかを知り、老後に生活費が不足して困ることのないようにプランニングが大事です。

希望額との違いがある場合は、なるべく早いうちから老後の備えをしておきましょう。