出産したら保険は見直すべき?妊娠時から考えたい保障を解説

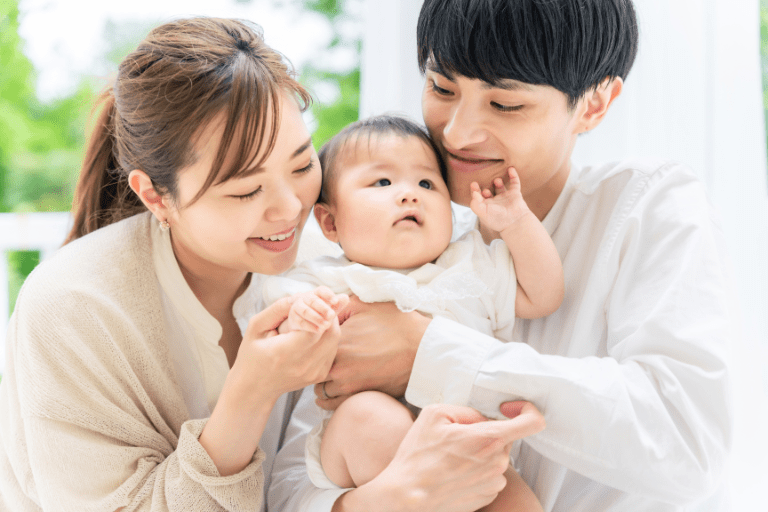

妊娠や出産は、結婚と並ぶ最も大きなライフイベントのひとつ。同時に、その小さな命を守るための保障の見直しにベストなタイミングでもあります。

今回は、無料保険相談を行なっている「保険のぷろ」が、妊娠や出産のタイミングで保険の見直しをした方がいい理由をくわしく解説します。

子どもの未来のために必要な保障の考え方も併せて紹介しますので、ぜひ参考にしてください。

出産後に保障の見直しをすべき3つの理由とは

出産後には、生命保険などの保障の見直しをすべきだといわれています。

というのもライフステージの変化が起こるとき、家族の人数が変わるときは、保険の見直しを行なうベストなタイミングだからです。

出産はそのどちらにも当てはまる重要な見直しのタイミングです。

では出産後に保障を見直しをする具体的な理由とは、どんなことでしょうか。

ここでは出産後に保障の見直しをすべき3つの理由について、分かりやすく解説しますので、ぜひ参考にしてください。

死亡リスクに備えるため

妊娠・出産で家族が増えたとき、まず見直したいのが死亡リスクへの備えです。

片働き(夫か妻のどちらかが働くこと)の夫婦の夫に万一のことがあれば、世帯収入がなくなってしまいますし、妻に何かあれば子どもの世話をどうするか、という問題が生じます。

共働きであったとしても、夫か妻のどちらかに万一のことが起こった場合、子育てをひとりで行わなければなりません。

そのような事態に備えて、せめて子どもに手がかからなくなるまでは、妻にもある程度の死亡保障を備えておく必要があるでしょう。

夫と妻それぞれの死亡リスクを踏まえ、必要な保障を備えるためには、妊娠・出産を機に保険の見直しを行なうことをおすすめします。

なお、死亡リスクに備える生命保険は、定期保険や終身保険の他に収入保障保険という選択肢もあります。

病気・怪我による収入減少に備えるため

妊娠・出産を機に保険の見直しが必要なもうひとつの理由は「病気やケガによる収入の減少への備え」です。

病気やケガのリスクは、公的医療保険制度で、ある程度保障されています。

高額療養費制度や傷病手当金などの給付制度は大変助かりますが、仕事ができない状態が続けば日々の生活への影響は避けられません。

会社員であれば病気やケガで4日以上仕事を休んだ場合に、給料の2/3が受け病気やけがで会社を休み、お給料などを受けられないときに、本人や家族の生活を支えるための制度です。

こうした公的な保障はあるものの、病気になる前とまったく同じ経済状態を保てるわけではありません。

そのため病気やケガのリスクに対しては、医療保険で備えることが多いです。

出産を機に保険の見直しを行なう場合には、病気やケガのリスクが適切かどうか、チェックしておくことをおすすめします。

教育資金への備えのため

妊娠・出産を機に保険を見直したい理由として「子どもの教育資金への備え」があります。

死亡リスクの備えでも子どもの教育資金を考慮する必要がありますが、教育資金については万一のことがなくても計画的に備えておきたいものです。

国から受け取る児童手当は総額200万円程度になりますから、教育資金として別に貯蓄するのもおすすめの方法です。

幼稚園から大学を卒業するまでにかかる教育資金は、1,000万円必要といわれていますから、しっかり計画を立てて準備しましょう。

確実に教育資金を準備したい場合は、学資保険や終身保険に加入して必要なタイミングでまとまったお金が受け取れるようにする方法もあります。

実際に必要な保障額はどう考えればいい?

保険の見直しで備えが必要なリスクが分かったところで、次に大切なのは実際どのくらい保障を備えておけば良いかということです。

保障は、足りなければリスクヘッジになりませんし、手厚ければ良いというものでもありません。

保険の見直しで過不足のない適正な保障を備えることで、家計への過度な負担を防ぎ、必要なときに必要な保障が受け取れるのです。

ここでは妊娠・出産を機に保険の見直しを行なう場合、上記の3つのリスク対策として必要な保障額の考え方を分かりやすく解説します。

死亡リスク

出産に伴う保険の見直しでは、死亡リスクに対する保障を、次のように考えましょう。

必要な保障額 = (①遺族に必要なお金)-(②遺族の収入)

| ①遺族が必要なお金 | 遺族が生活していく上で必要な費用。 具体的には、生活費、子どもの教育費、家賃等の住居費用、葬儀費用など。 |

|---|---|

| ②遺族の収入 | 遺族が得る収入のこと。 具体的には遺族年金や児童手当、自己資産(貯金や株など)、給料など。会社員の場合、死亡退職金がもらえる場合もある。 |

細かく計算していくのは大変ですが、具体例を挙げておきますので、ぜひ参考にしてください。

夫:30歳(会社員)、妻:30歳(専業主婦)、子ども:0歳

遺族生活費:20万円

家賃: 月額10万円

子どもの教育費:総額1,000万円

葬儀費用:総額200万円

遺族年金の受給額:

・子どもが18歳までは月額13万円

・18歳以後の中高齢寡婦加算は月額5万円

上記のような条件を当てはめていくと「①13,800万円 - ②4,770万円 = 9,030万円」となります。

ひとつの保険商品で保障を備えると保険料が高額になるので、定期保険と収入保障保険を組み合わせるなどして無理のないリスク対策を行ないましょう。

病気やケガによる収入減少のリスク

出産後の病気やケガによる収入減少のリスクに対しては、前日の高額療養費制度や傷病手当金などの公的医療制度を考慮して保障を考えるのが合理的です。

入院日数に応じて給付金が受け取れるタイプの医療保険の場合、会社員なら日額5,000~10,000円、自営業やフリーランスなら日額10,000~15,000円を目安にして保障を備えましょう。

自営業やフリーランスの方が給付金の日額が多いのは、会社員と違って傷病手当金がないことが理由です。

また専業主婦であれば、日額5,000円程度を備えておくと安心です。

出産後の病気やケガのリスクに備える手段として、医療保険に加入するケースを例に挙げましたが、他の選択肢として次のような保険商品もあります。

就業不能保険 ➡ 所定の働けない状態になったとき給付金が受け取れる

特定疾病保障保険 ➡ 特定の病気になったとき一時金が受け取れる

教育資金への備え

出産前後に検討したい子どもの教育資金については、学資保険や終身保険でのリスク対策をおすすめしました。

学資保険のメリットを考慮すると、出産前(妊娠中)の加入もおすすめです。

これには次のような理由があります。

- 加入と同時に保障が始まる(出産前でもOK)

- 早く申込手続きをすると、保険料が安くなる可能性がある

- 出産前は比較的時間にも心にも余裕がある

学資保険は、契約者である親が死亡または高度障害になった場合、その後の保険料が免除になるため、できるだけ早い段階で加入しましょう。

また出産後は子育てに忙しくなり、余裕を持って保険選びをするのが難しいことも理由のひとつです。

子どもは保険に加入させるべき?

子どもを保険に加入させるかどうかは悩ましいところです。

多くの自治体では子どもの医療費を無料としているので、家計の負担を心配する必要はあまりないでしょう。

しかし病気やケガによる入院や手術の可能性もゼロではありません。

その場合、公的医療制度の対象外となる差額ベッド代などについては自己負担になりますから注意が必要です。

自治体の子ども医療費助成制度の内容によっては、子どもの医療保険の加入を検討してみても良いでしょう。

記事まとめ

今回は、妊娠・出産を機に行う保険の見直しについて解説しました。

出産によって家族が増え、しばらくは外出もままならない日々が続くことでしょう。

それでもやはり万一の場合に必要な保障が受けられるよう、保険の見直しをしておきたいですよね。

保険の見直しを行う際には、保険やお金についての知識が豊富なFP(ファイナンシャルプランナー)に相談するのをお勧めします。

現在の家計状況やライフステージを分析し、最適な保険プランを提案してくれるのがポイントです。

以下の記事では、FPが相談対応するおすすめの保険相談サービスをご紹介しております。ぜひ参考にしてください。