医療保険は税金控除の対象になる?確定申告で受け取れる費用とは

医療保険の多くは控除の対象で、申請や確定申告等で税金や医療費が戻ってきます。

そう聞くと「自分の入っている医療保険は控除対象?」「確定申告でどのぐらいの税金が戻ってくるの?」といった疑問が浮かんでくる人も多いでしょう。

今回は、無料保険相談を行なっている「保険のぷろ」が、医療保険と確定申告について知っておきたいことをどこよりも分かりやすく解説します。

保険の控除とは?医療保険は対象になる?

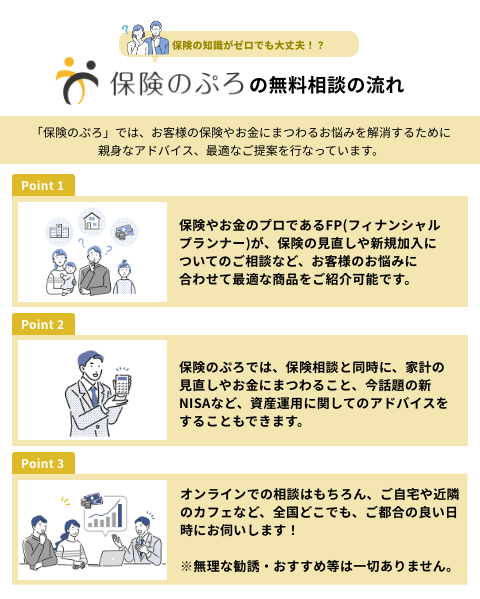

「控除」とは一定の金額を差し引くという意味で、税金控除は一定の基準を満たす人の税の負担を減らす制度のことです。

税金の支払い金額は「課税所得」に各種税金の税率を乗じて計算されます。課税所得は給料などの収入から経費と控除を差し引いたものです。

計算上、収入が多いほど支払う税金が高くなり、控除を申告して課税所得が減れば税金が安くなるというわけです。

医療保険の保険料も「所得控除」の対象で税金を減らすことができます。

医療保険の控除の種類

医療保険の多くは所得控除の対象で、支払った医療保険料の金額に応じて税金が安くなります。

また1年間に一定額以上医療費がかかった場合には手続きすれば医療費控除が受けられ、税金を減らすことができます。

ここでは医療保険と医療費の控除制度について詳しく解説します。

生命保険料控除

生命保険料控除は生命保険、介護医療保険、個人年金保険が対象となります。

医療保険は、このうちの介護医療保険に含まれるため控除の対象になりますが、全ての医療保険が控除の対象になるわけではありません。

加入している医療保険が対象かどうかは保険会社に確認しましょう。

また医療保険で控除できる金額は、支払った保険料と医療保険を契約した時期により異なります。

医療保険で控除できる金額は、以下の表を元に計算してみてください。

【新契約(平成24年1月1日以後に締結した医療保険契約)】

| 医療保険で1年間に支払った保険料 | 控除できる金額 |

|---|---|

| 20,000円以下 | 支払った保険料の全額 |

| 20,000超~40,000円以下 | 支払った保険料 × 1/2 + 10,000円 |

| 40,000円超~80,000円以下 | 支払った保険料 × 1/4 + 20,000円 |

| 80,000円超 | 一律40,000円 |

例えば、医療保険の保険料を年間50,000円(毎月約4,167円)支払っている場合、32,500円が控除されます。

【旧契約(平成23年12月31日以前に締結した医療保険契約)】

| 医療保険で1年間に支払った保険料 | 控除できる金額 |

|---|---|

| 25,000円以下 | 支払った保険料の全額 |

| 25,000超~50,000円以下 | 支払った保険料 × 1/2 + 12,500円 |

| 50,000円超~100,000円以下 | 支払った保険料 × 1/4 + 25,000円 |

| 100,000円超 | 一律50,000円 |

例えば、医療保険の保険料を年間50,000円(毎月約4,167円)支払っている場合、37,500円が控除されます。

医療費控除

医療費控除は、1年間に医療費として支払ったお金が10万円を超えた場合に10万円を超えた金額に対して税金の控除が受けられる制度です。

サラリーマンなど、すでに税金を払い込んでいる場合は還付金という形で税金の一部が戻ってきます。

なお、年金受給者や後期高齢者など所得が200万円未満の場合は条件が異なり、所得の5%を超えた金額が控除の対象です。

医療保険の控除には確定申告が必要?

医療保険の保険料控除に確定申告が必要かどうかは、会社員などの被用者(人に雇われている人)か自営業者かにより異なります。

どちらの場合でも、医療保険の控除申告には「生命保険料控除証明書」という控除額が記載された書類が必要であり、10月~11月頃に加入している医療保険の会社から郵送されてくるため、紛失しないよう保管しておきましょう。

万が一紛失してしまった場合には保険会社に再発行の依頼が可能です。

会社員や公務員の場合

会社員や公務員などの被用者(雇われている人)の場合、年末調整の際に医療保険の控除申告ができます。

会社から配布された「給与所得者の保険料控除申告書」に必要事項を記載し、生命保険料控除証明書を添付すれば医療保険の控除手続きは完了です。

申告書には医療保険の年間保険料や控除できる金額などを記入します。

もし年末調整で医療保険の控除申告をし忘れた場合は、確定申告での手続きも可能です。

自営業の場合

自営業者であれば、確定申告の際に医療保険の控除申告ができます。

その場合、確定申告で提出する「第一表」と「第二表」にある控除申告の項目に医療保険の保険料に関する記載が必要です。

書き方は「第一表」の生命保険料控除の欄に医療保険の保険料控除額を記載し、「第二表」には、実際に支払った保険料の金額を区分に応じて記載します。書き方や計算を間違えないよう注意しましょう。

また、確定申告で医療保険の控除申告をする場合も生命保険料控除証明書の提出が必要です。

医療費控除の対象

確定申告で医療費控除を申告するにあたって、どのような費用が対象になるのかを知っておくことが大切です。

ここでは確定申告で医療費控除の対象・対象外になる費用の例を紹介します。

医療費控除の対象となる費用の例

- 病院などの医療機関に支払った治療費や入院費

- 治療のために購入した医薬品の費用

- 通院や往診にかかった費用

- 入院時の食事療養・生活療養にかかる費用負担

- 矯正など歯科の保険適用外となる費用

- 妊娠時から産後までの診察と出産にかかった費用

- 義手や義足などの購入費用

- 医師の証明がある6ヵ月以上寝たきり状態の人のおむつ代

- 訪問看護ステーションの利用料

医療費控除の対象外

- 入院時の差額ベッド代(個室を希望した場合)

- 入院時のテレビや冷蔵庫などの借用料

- 予防接種や健康診断を受けた費用

- メガネやコンタクトレンズの購入費用

- 自家用車で通院した際の駐車場代やガソリン代

- 健康保持や増進目的のサプリメントの購入費用

確定申告で控除できる条件

確定申告で医療費の控除申告をする場合の条件は次のとおりです。

- 納税者本人または納税者と生計を一にする配偶者やその他の親族のために支払った医療費であること

- その年の1月1日から12月31日の間に支払われたものであること(未払いの医療費は実際に支払った年の控除対象となります)

- その年にかかった医療費が10万円(総所得金額等が200万円未満の人は総所得金額等の5%)を超えること

専業主婦や無職、非課税世帯の場合

専業主婦の場合も確定申告で医療費控除の申告が可能です。

医療費控除の手続きは家族分をまとめて行うため、夫や家族の医療費をまとめて確定申告の手続きを行いましょう。

また、無職の場合でも医療費が発生した1~12月の間に働いて所得税を払っていた時期があれば確定申告で医療費控除の手続きが可能です。

全く働いていない場合は医療費控除が受けられないので確定申告は不要です。

なお、非課税世帯の場合も所得税を支払っていないため医療費控除の対象外となり確定申告の必要はありません。

確定申告で医療費控除をする方法

医療費控除は会社員であっても自営業者であっても確定申告が必要です。

以下では、医療費控除の申告のやり方について解説します。

申告方法

医療費控除を受けるときは、会社員・自営業者のどちらであっても確定申告での手続きが必要です。「医療費控除の明細書」を作成して確定申告書に添付し、控除申告します。

加入している健康保険組合などから届く「医療費通知」を添付すると明細書の簡略化も可能です。

確定申告の必要書類を揃えて管轄の税務署へ提出すると、申告の1~2カ月後に還付金が支給されます。

ただ、医療費通知書の内容が不十分であった場合や内容確認のために医療費の領収証が必要になることもあるので、確定申告の期限から5年が経過するまでは領収証を保管しておくようにしましょう。

マイナンバーカードを保険証利用している場合

マイナンバーカードを保険証(マイナ保険証)として利用している場合、確定申告で控除申告する作業の効率化が可能です。

マイナ保険証を登録するとマイナポータル(各種行政手続きができる政府運営のオンラインサービス)で医療費通知情報を確認できます。

医療費の情報を確認し控除申告の条件を満たしている場合には、スマホから連携しているe-Taxで確定申告の手続きができます。

ドラッグストアなどで購入する薬代などマイナ保険証との連携がない情報は反映されませんので確定申告の漏れに注意しましょう。

確定申告で医療費控除を適用する際に注意すべきこと

確定申告で医療費控除を適用する際に注意すべきことがいくつかあります。

セルフメディケーションとの併用は不可

医療費控除を適用する場合、セルフメディケーションとの併用はできません。

セルフメディケーション税制は「医療費控除の特例」とされる制度のことで、OTC医薬品(ドラッグストアなどで処方せん無しに購入できる薬)の購入費用が12,000円を超えたとき、一定の条件を満たせば所得控除が受けられます。

セルフメディケーション税制と医療費控除制度は同時に利用することができないので、1月から12月までに使った医療費や医薬品の購入費用に応じてどちらの控除制度を使うか選択しましょう。

医療保険で入院給付金などを受け取った場合

医療費控除をする場合、医療保険から給付金の受け取りがあったときは注意が必要です。

例えば出産の際に自然分娩は健康保険や医療保険が使えないので入院しても入院給付金の給付はありませんが、切迫早産や帝王切開などのいわゆる異常出産とされる方法で入院・出産した場合には医療保険で給付金を受取れます。

医療保険で受け取る通院給付金や入院給付金は非課税ですが、医療費控除の計算をする際には医療保険で受け取った入院給付金の金額を差し引いて控除申告をしなければいけません。

医療費控除額の計算方法は次のようになります。

実際に支払った医療費の合計額 -(1)の金額 -(2)の金額

(1)医療保険の入院給付金など、保険金で補てんされる金額

(2)10万円

※その年の所得金額が200万円未満の人の(2)は、所得の5%

カードやローンを利用した場合

病院などでかかった医療費をクレジットカード払いや医療ローンなどで支払った場合にも医療費控除を利用できます。

しかし、分割払いにした場合の手数料は医療費に含みませんので注意しましょう。

クレジットカードやローンによる支払いは決済した翌月以降に口座からお金が引き落とされますので、年をまたぐ場合などはどちらの年の医療費として確定申告の手続きをすべきか分からない人も少なくありません。

この場合、決済した日の年度で確定申告を行います。

後日医療費を支払った場合

年を跨いで請求・支払いを行なった場合、入院費を請求された年ではなく支払った年で処理します。

例えば2024年の年末に数日間入院し、2025年に医療費を支払った場合は2025年に医療費控除をすることになります。

また、支払った年のいつまでに申告しなければならないのかも併せて確認しておきましょう。

まとめ

今回は医療保険と医療費で賢く節税する方法を紹介しました。

医療保険に加入している人や一定額を超える医療費を支払っている人は、年末調整や確定申告の手続きにより税金が安くなったり還付金が受けられたりする可能性があります。

確定申告というと面倒なイメージがあるかも知れませんがやってみると意外と簡単な手続きですし、せっかく税金が安くなるのですから申告しない手はありません。

この記事を参考に、受けられる控除に漏れがないようにしましょう。