消費者金融を金利や審査スピードなどで比較!落ちた時の対処法も解説

消費者金融を比較する中で、何を基準にして選ぶべきか悩んだことがある方もいらっしゃるかと思います。

消費者金融を選びたいけど、何を比較したら良いの?

安心できて人気がある消費者金融が知りたい!

消費者金融を比較する際には、金利や審査スピードなどの比較ポイントがあります。

この記事では、安心・安全な消費者金融を徹底比較しながら、審査に落ちてしまった時の対処法も解説しています。

消費者金融を徹底比較!人気ランキング8選

貸金業者には多様な業態や事業形態があり、全国で約1,600社を超える貸金業者があります。

たくさんの消費者金融の中からカードローンを比較する際には、金利や審査の早さなど、どこに重点を置いて比較するかによっても選び方が変わります。

ここからは、2025最新の消費者金融を徹底比較して、おすすめ人気ランキングを紹介します。

日本貸金業協会

https://www.j-fsa.or.jp/association/money_lending/you_know/living.php

アコム

三菱UFJフィナンシャル・グループのアコムのカードローンで、大手ブランドグループの消費者金融なので初心者でも安心して利用ができます。

初めてご利用の方は30日間金利が0円で、最短20分融資にも対応をしています。

在籍確認による自宅や職場への電話もなく、21時までの契約手続き完了で当日中にはお金の振込みが可能です。

- 審査回答は最短20分で完了!

- 最短20分で融資が可能!

- ATM台数が多く、借入れ・返済が出先でもしやすい!

| 金利 | 3.0%~18.0% |

|---|---|

| 融資スピード | 最短20分 |

| 審査時間 | 9:00~18:00(年中無休) |

| 対象年齢 | 20歳以上 |

| 申込条件 | 安定した収入と返済能力を有する方 |

| 在籍確認 | 原則なし |

| 土日・祝日の審査 | 〇 |

| 審査通過率 | 41.70% |

| 郵送物 | 原則なし |

アイフル

アイフルは、自社の運営元であるアイフルグループが独自審査をしている点が特徴です。

ほかの大手消費者金融で落ちてしまった人でも、アイフルなら審査方法が異なるため通過する可能性があります。

アイフルでは、最短18分で審査が完了します。

在籍確認による自宅や職場への電話や郵送物の心配もなく、カードレスでの利用ができます。

- 最短18分で融資が可能!

- 初めて利用する方は最大30日間無利息で借りられる

- web完結で手軽に申し込み可能(郵送物なし&原則電話連絡なし)

| 金利 | 年3.0%~18.0% |

|---|---|

| 融資スピード | 最短18分 |

| 審査時間 | 9:00~21:00(年中無休) |

| 対象年齢 | 満20歳以上69歳以下 |

| 申込条件 | 定期的な収入と返済能力を有する方 |

| 在籍確認 | 原則なし |

| 土日・祝日の審査 | 〇 |

| 審査通過率 | 36.00% |

| 郵送物 | 原則なし |

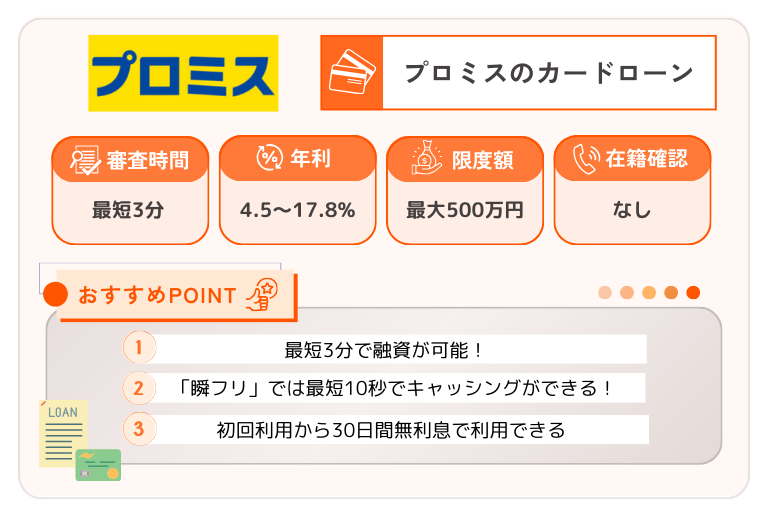

プロミス

プロミスでは、在籍確認による自宅や職場への電話がなく、安心して利用することできます。

メールアドレス登録とWeb明細利用の登録で、初回利用翌日から30日間利息が0円で利用ができます。

最短3分融資でWEB完結・カードレスで24時間365日申込み・借入・返済が可能です。

平日21時までにWebでの契約手続き完了で当日中の振込みが可能です。

- 最短3分で融資が可能!

- 「瞬フリ」では最短10秒でキャッシングができる!

- 初回利用から30日間無利息で利用できる

| 金利 | 年4.5%~17.8% |

|---|---|

| 融資スピード | 最短3分 |

| 審査時間 | 9:00~21:00(年中無休) |

| 対象年齢 | 18歳~74歳 |

| 申込条件 | 安定した収入と返済能力を有する方 |

| 在籍確認 | 原則なし |

| 土日・祝日の審査 | 〇 |

| 審査通過率 | 35.60% |

| 郵送物 | 原則なし |

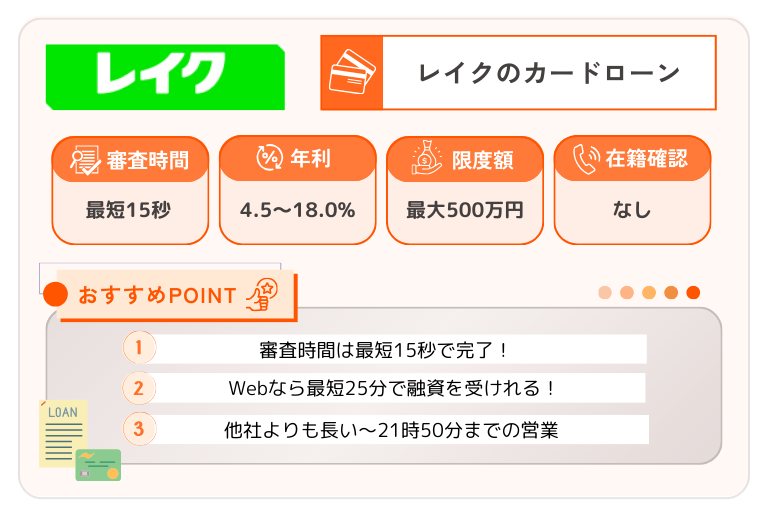

レイク

レイクを利用するメリットの1つに、5万円までであれば、初めての借り入れから最大180日間の無利息期間があるという点が挙げられます。

無利息期間に借入れをして返済することができれば、利息が0円なので少額を借り入れたい方におすすめの消費者金融です。

- 審査時間は最短15秒で完了!

- Webなら最短25分で融資を受けられる!

- カード不要で借入れ・返済を行うことができる

| 金利 | 年4.5%~18.0% |

|---|---|

| 融資スピード | 最短25分 |

| 審査時間 | 8:10~21:50(年中無休) |

| 対象年齢 | 満20歳以上70歳以下 |

| 申込条件 | 安定した収入のある方 |

| 在籍確認 | 原則なし |

| 土日・祝日の審査 | 〇 |

| 審査通過率 | 非公開 |

| 郵送物 | 原則なし |

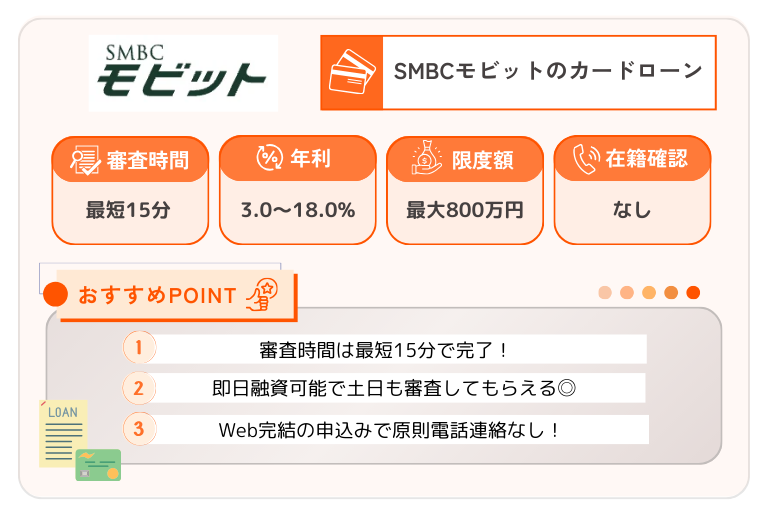

SMBCモビット

信頼のブランドである三井住友銀行のモビットカードローンは、会員数約57万人で、多くの人が利用しています。

HDI 格付けベンチマーク「対応記録/クオリティ格付け(センター評価:電話)」において、最高評価の三つ星を獲得しているため安心して利用をすることができます。

利用限度額の範囲内で、好きな時に好きなだけ繰り返しご利用いただけます。

- 審査時間は最短15分で完了!

- 即日融資可能で土日も審査してもらえる◎

- Web完結の申込みで原則電話連絡なし!

| 金利 | 年3.0%~18.0% |

|---|---|

| 融資スピード | 最短15分 |

| 審査時間 | 9:00~21:00(年中無休) |

| 対象年齢 | 満20歳~74歳 |

| 申込条件 | 安定した収入と返済能力を有する方 |

| 在籍確認 | 原則電話連絡なし |

| 土日・祝日の審査 | 〇 |

| 審査通過率 | 非公開 |

| 郵送物 | 原則なし |

セントラル

全国のセブン銀行ATMで使えるセントラルのCカードで、返済・借り入れが便利に利用できます。

平日14時までのお申し込みで即日振込が可能です。

- 最短即日融資

- WEB完結申し込みが可能

- 最大30日間無利息

| 金利 | 4.8%~18.0% |

|---|---|

| 融資スピード | 最短即日 |

| 審査時間 | 平日8:00~21:00 |

| 対象年齢 | |

| 申込条件 | 20歳以上の定期的な収入と返済能力を有する方で、当社基準を満たす方 |

| 在籍確認 | 申込なし |

| 土日・祝日の審査 | △(自動契約機であれば土日審査可能) |

| 審査通過率 | 非公表 |

| 郵送物 | 原則なし |

フタバ

設立は1963年で、運用実績が非常に長いため安心して利用できる消費者金融の1つです。

平日の16時までに審査が完了すると、その日のうちにお金を振り込んでもらえます。

フタバは女性へのサービス「フタバレディースキャッシング」を扱っており、申請や相談に来た人が女性なら業者側も女性が応対するなど、手続きを進めやすい配慮がされています。

女性向けサービスを扱う点が特徴の消費者金融ですが、最大貸付限度額が50万円までである点に注意が必要です。

- 他社借入は4社以内なら問題なし

- 最大30日間無利息

- WEB完結申し込みが可能

| 金利 | 14.959%~17.950% |

|---|---|

| 融資スピード | 最短即日 |

| 審査時間 | 平日9:30~18:00 |

| 対象年齢 | 20歳以上73歳以下 |

| 申込条件 | 安定した収入と返済能力を有し、他社での借り入れが4社以内の方 |

| 在籍確認 | あり |

| 土日・祝日の審査 | × |

| 審査通過率 | 非公表 |

| 郵送物 | 「FTサービスセンター」の名義で届く |

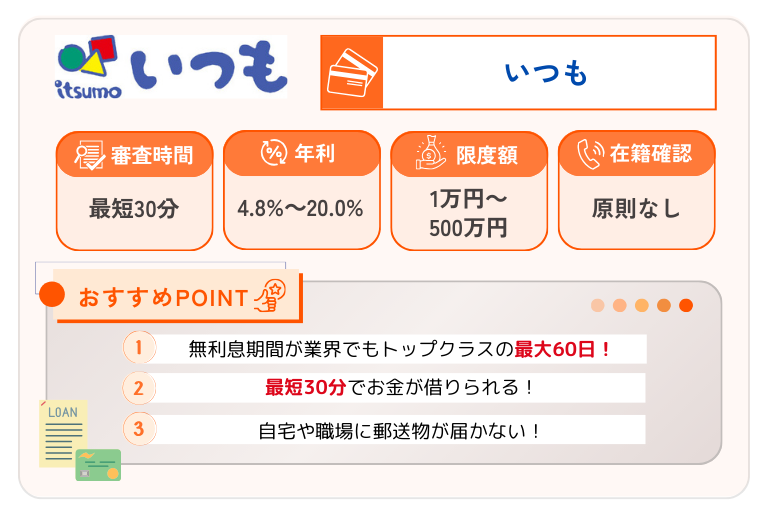

いつも

「いつも」はWEBからの申し込みであれば24時間365日受け付けています。

WEB申し込みであれば、最短即日で融資を受けられるためスピード重視の方にもおすすめの消費者金融です。

- 審査は最短30分!

- WEB完結申し込みが可能

- 最大60日間無利息

| 金利 | 4.8%~20.0% |

|---|---|

| 融資スピード | 最短30分 |

| 審査時間 | 平日9:30~18:00 |

| 対象年齢 | 満20歳以上65歳以下 |

| 申込条件 | 安定した収入と返済能力を有する方 |

| 在籍確認 | 原則なし |

| 土日・祝日の審査 | × |

| 審査通過率 | 非公表 |

| 郵送物 | 原則なし |

消費者金融を比較するポイントは?

消費者金融を比較しながら決める際には、たくさんの業者があるためどの消費者金融を選ぶか迷う方が多いです。

金利や融資スピードなどの希望条件に合わせて最適な消費者金融を比較しながら見つけましょう。

ここからは、消費者金融を比較する際のポイントを徹底解説します。

金利の確認をする

消費者金融を比較する際、やはり金利が低いというのは大事なポイント。

とはいえこの金利(利息)は青天井ではありません。

利息制限法による規定では、貸金業者は、貸付け額に応じて15%~20%の上限とした金利で貸付けを行わなければならないと定められています。

利息制限法の上限金利を超える金利は、超えた部分が無効・行政処分の対象となっています。

借入金額別の上限金利は、以下のとおりです。

| 借入金額 | 利息制限法での上限金利 |

|---|---|

| 10万円未満 | 20% |

| 10万円~100万円未満 | 18% |

| 100万円以上 | 15% |

もちろん金利が低ければ低いほど、借り入れの時の利息が減るため返済総額がよりお得になります。

こうした規定をもとに利用限度額や借入額がそれぞれ異なる消費者金融の金利を比較して見ていきましょう。

| 消費者金融 | 金利(実質年率) |

|---|---|

| アコム | 3.0%~18.0% |

| アイフル | 3.0%~18.0% |

| プロミス | 4.5%~17.8% |

| レイク | 4.5%~18.0% |

| SMBCモビット | 3.0%~18.0% |

| セントラル | 4.8%~18.0% |

| フタバ | 14.959%~17.950% |

| いつも | 4.8%~20.0% |

一般的に、消費者金融の上限金利を比較すると年18.0%程度が多い中で、プロミスは年17.8%と比較的低めに設定されています。

少額の借り入れでは上限金利が適用されることが多いため、プロミスは少額借り入れの予定がある方・利息を抑えたい方におすすめです。

金利以外にも、審査スピードやサービス内容などを総合的に比較して、ご自身の状況やニーズに合った消費者金融を選ぶことが重要です。

日本貸金業協会 5 お借入れの上限金利は、年15%~20%です

https://www.j-fsa.or.jp/association/money_lending/law/maximum_interest_rate.php

即日融資があるかどうか

即日融資とは、借り入れを希望するその日のうちに貸出しを行なってくれる消費者金融のことを指します。

即日融資を希望する場合、以下の消費者金融が対応しています。

| 消費者金融 | 即日融資 |

|---|---|

| アコム | 最短20分 |

| アイフル | 最短18分 |

| プロミス | 最短3分 |

| レイク | 最短25分 |

| SMBCモビット | 最短15分 |

| セントラル | 最短即日 |

| フタバ | 最短即日 |

| いつも | 最短30分 |

これらの消費者金融は即日融資に対応していますが、申し込みの時間帯や審査状況によっては、即日融資に対応できる時間が何時までか決まっているため希望通りの融資が受けられない場合もあります。

それぞれの消費者金融の公式サイトで詳細を確認し、申し込み手続きを行ってください。

審査通過率を見る

消費者金融の審査通過率は、毎年どれくらいの人がそのカードローンの申し込み審査に通過しているかをデータで見ることができます。

審査通過率とは、申し込み者数に対して実際に契約まで至った人の割合のことを指します。

しかし、実際に審査通過率を発表している消費者金融は少ないのが現状です。

消費者金融で審査通過率を発表しているの消費者金融の比較は以下のとおりです。

| 消費者金融 | 審査通過率 | 参照 |

|---|---|---|

| アコム | 41.7% | アコムデータブック2025年3月期第1四半期決算 ※4. ローン事業新規申込数、新客数及び新規貸付率 (アコム)2024/6 新規貸付率 |

| プロミス | 36.0% | SMBCコンシューマーファイナンス月次営業指標2025年3月期5月 ※《無担保ローン新規申込数および新規顧客数》成約率 2024/5 |

| レイク | 26.6% | SBI新生銀行四半期データブック2023年6月末 ※無担保ローン(レイク事業)成約率 2023年6月 |

参照:アコムデータブック2025年3月期第1四半期決算

:https://pdf.irpocket.com/C8572/EyBn/rPd7/QSiH.pdf

参照:SMBCコンシューマーファイナンス月次営業指標2025年3月期5月

https://www.smbc-cf.com/data/2024/06/md2025_0614.pdf

参照:SBI新生銀行四半期データブック2023年6月末

https://corp.sbishinseibank.co.jp/ja/ir/library/results/main/02/teaserItems3/01111/linkList/00/link/1qfy23databook230804je.pdf

審査通過率は、消費者金融の審査基準や申込者の属性によって異なります。

また、審査通過率が高いからといって、必ずしも審査が甘いわけではありません。

審査に通過するためには、安定した収入や信用情報の良さが重要です。

消費者金融への申し込みを比較・検討する際は、審査基準やサービス内容を十分に比較してご自身の状況に合った消費者金融を選ぶことが大切です。

無利息期間があるか

それぞれの消費者金融を比較すると無利息期間のサービスを提供している場合があります。

| 消費者金融 | 無利息期間 |

|---|---|

| アコム | 契約日の翌日から30日間 |

| アイフル | 契約日の翌日から30日間 |

| プロミス | 初回借入の翌日から30日間 |

| レイク | “Web申込限定で60日間無利息 ※通常30日間 ※5万円まで180日間無利息と選択制” |

| SMBCモビット | – |

| セントラル | 契約日の翌日から30日間 |

| フタバ | 契約日の翌日から30日間 |

| いつも | 最大60日間 |

例えば、プロミスでは初回借り入れの翌日から最大30日間の無利息期間が設けられています。

レイクでは、5万円までは初回借り入れから最大180日までの無利息期間を設けています。

短期間での返済を予定している場合には、無利息期間サービスを活用することで利息を抑えることができます。

消費者金融ごとに無利息期間や適用条件は異なるため、事前に借り入れ予定の消費者金融で無利息期間の条件を比較しながら確認しましょう。

ご自身の借入れ状況や返済計画に合わせて、最適な無利息サービスを提供している消費者金融を確認することが重要です。

在籍確認の電話があるか

消費者金融の審査過程において、申込者の申請情報に偽りがないかを確認するため勤務先に在籍確認の電話を行うことが一般的です。

消費者金融など、お金を貸し出す業者は返済能力を調査する義務があります。

返済能力を判断するにあたり、申込者が収入を得ている勤務先は非常に重要な情報です。

消費者金融側も、返済不可能な貸し付けにならないかを確認する意味も含まれています。

しかし、近年ではプライバシーへの配慮から、電話連絡を避ける方法を提供する消費者金融も増えています。

ここからは、在籍確認の電話を原則として行う主な消費者金融を比較します。

| 消費者金融 | 金利(実質年率) |

|---|---|

| アコム | 原則電話なし |

| アイフル | 原則電話なし |

| プロミス | 原則電話なし |

| レイク | 原則電話なし |

| SMBCモビット | 原則電話なし |

| セントラル | 原則あり(事前相談あり) |

| フタバ | あり |

| いつも | 原則電話なし |

在籍確認がある消費者金融では、職場への電話は会社名ではなく個人名でかけてくる場合がほとんどです。

その配慮によって、消費者金融で借り入れをしようとしていることが職場に知られる可能性も低いです。

消費者金融では、在籍確認の電話を避けるためにマイナンバーや身分証などの書類提出を求められる場合があります。

詳細な条件や手続きについては、消費者金融の公式サイトや窓口で比較をすることをおすすめします。

消費者金融の返済の仕組みは?

消費者金融からお金を借りると、利息を上乗せして返済する必要があります。

利息とは、消費者金融に支払う手数料のような役割で、金利の%によって支払う利息が決まります。

ここからは、消費者金融の返済の仕組みを解説します。

利息の計算方法を確認しよう

消費者金融での利息は、基本的に 日割り計算 されます。

計算式は以下の通りです

利息=借入額×年利÷365日×借入日数利息

例えば、20万円を年15.0%で45日間借りた場合

- 借入額:20万円

- 年利:15.0%(0.15)

- 借入日数:45日

200,000円×0.15÷365×45=3,698円

45日後の返済額(元本+利息)

200,000円+3,698円=203,698円

借入れ前にはシミュレーションを活用しよう

消費者金融を利用する前に、返済シミュレーションを活用しましょう。

返済シミュレーションで他社との金利の比較をすることができたり、無理のない返済計画を立てることができます。

シミュレーションで分かること

- 毎月の返済額

- 総返済額(元本+利息)

- 完済までの期間

- 繰り上げ返済時のメリット

返済方法によって毎月の支払額や最終的な総返済額は異なるため、各消費者金融が提供しているシミュレーションツールを活用して計算しながら金利を比較することもおすすめです。

以下の記事では、返済シミュレーションで実際におおよその返済プランが立てられるので、ぜひ活用してみてください。

カードローンの利息計算の方法とは?おすすめシミュレーションツールも紹介

https://www.randcins.jp/fin/cardloan/simulation-interest/

消費者金融の審査基準は?審査に落ちてしまった時の対処法

貸金業法では、消費者金融がお金を貸し出す際には、申込者の返済能力調査を必ず行うように義務付けています。

そのため、消費者金融からお金を借りる場合には必ず審査を受けなければなりません。

そのため、審査なしなどを謳う消費者金融は違法である可能性が高いため注意しましょう。

ここからは、消費者金融の審査基準や審査に落ちてしまった時の対処法を紹介します。

審査基準は消費者金融によって違う

消費者金融は、貸金業法を基準に審査を行います。

中には独自の基準で審査を行う消費者金融もあるため、消費者金融ごとに審査基準が異なります。

参照:与信審査について(貸金業者等)

https://www.moj.go.jp/content/001268563.pdf審査で主に見られるところを解説

審査に通過するためのポイント

審査に通過するためのポイントをおさえておくことで、審査に通過する可能性が高まります。

総借り入れ額を年収の3分の1までに抑える

過度な借入れを防ぐために、総量規制によって年収などを基準に3分の1を超える貸付けが原則禁止されています。

例えば、年収300万円の方が貸金業者から借入れができる合計額は、最大で100万円となります。

総量規制の対象となる貸付けは、貸金業者の貸付けです。

貸金業者に該当しない銀行ローンや、信販会社の販売信用(ショッピングクレジット)は総量規制の対象にはなりません。

日本貸金業協会 1 お借入れは年収の3分の1までです

https://www.j-fsa.or.jp/association/money_lending/law/annual_income.php#:~:text=%E9%81%8E%E5%BA%A6%E3%81%AA%E5%80%9F%E5%85%A5%E3%82%8C%E3%81%8B%E3%82%89%E6%B6%88%E8%B2%BB,100%E4%B8%87%E5%86%86%E3%81%A8%E3%81%AA%E3%82%8A%E3%81%BE%E3%81%99%E3%80%82

過去に延滞・滞納がなく信用情報が良好

消費者金融は申込者に返済能力を見るために信用情報を重視しています。

過去に延滞・滞納などがあったことがあり、信用情報に金融事故などの問題がある場合には審査に通らないケースが多いです。

複数の消費者金融に同時に申し込まない

消費者金融の審査に落ちてしまった場合、再度他の消費者金融に申し込む方も多いと思います。

しかし、短期間に何個も審査に申し込んでしまうと「申し込みブラック」と判断されてしまう可能性があります。

申し込みブラックとは、短期間に複数の貸金業者へ借り入れの申込をおこない、その情報が登録されてしまうことを指します。

申込みブラックという言葉は正式な金融用語ではなく、登録される基準や期間も明確な規定はありませんが、申し込みブラックが審査に落ちてしまう原因となってしまう場合もあります。

複数申し込みたい場合には、必ず3ヶ月は間を開けるようにしましょう。

審査に落ちてしまった時の対処法

カードローンの審査に落ちる理由は審査をした貸金業者にしかわかりません。

だからこそ、自分で原因を特定していきながら審査情報を見直す必要があります。

見直すポイントは以下の通りです。

- 信用情報を開示して確認する

- 借り入れ額を減らす

- 延滞・遅延をしない

申込時の申告情報が正しいか、間違いや虚偽がないかということも確認するように心がけましょう。

もし審査に落ちてしまっても、原因を排除できれば審査に通過する可能性は高まります。

消費者金融の借入れから返済までの流れ

ここまで、審査の基準やポイントを解説しました。

金利や審査スピードなど、自分の条件合った消費者金融を比較したら審査に申し込みをしましょう。

ここからは、審査に通過した場合の消費者金融での借入れから返済までの流れを解説します。

必要書類を用意する

消費者金融で審査をする時には、必要書類を準備する必要があります。

必要な書類は、申し込む消費者金融や借入れ額によって異なりますが一般的に求められる書類は以下の通りです。

本人確認書類

申し込み者が本人であることを確認するために必要な書類です。

主に以下の書類が本人確認書類として使われることになります。

- 運転免許証(日本国内での身分証明書として最も一般的)

- パスポート(日本国籍の人は顔写真付きのもので有効)

- 健康保険証(顔写真がない場合、住所確認ができる書類が必要)

- マイナンバーカード(顔写真付き)

※運転免許証が最も広く使われますが、もし顔写真のない書類を使う場合には追加で住所確認書類(公共料金の支払明細書など)が求められることがあります。

収入証明書類

個人が借入れをしようとする場合には、50万円を超えて借入れをする場合や、他の貸金業者から借入れている分も合わせて合計100万円を超える場合のどちらかに当てはまった場合には「収入を証明する書類」の提出が必要となります。

- 源泉徴収票(最も一般的な収入証明書)

- 給与明細書(直近1〜3ヶ月分、フルタイム勤務の場合)

- 確定申告書(自営業やフリーランスの場合)

- 振込明細書(振込で給与が支払われている場合)

参照:日本貸金協会 3「収入を証明する書類」の提出が必要な場合があります

https://www.j-fsa.or.jp/association/money_lending/law/proof.php

審査の結果を待つ

審査中は、消費者金融が提出した書類や情報をもとに申込者の信用情報や返済能力などをチェックしています。

審査の結果は通常、消費者金融であれば数分〜数時間以内に通知されることが多いですが、銀行カードローンなどの種類によっては時間がかかることもあります。

審査結果は電話やメール、マイページなどで通知されます。

金利や限度額を確認して契約をする

審査が無事に通過したことを確認して、カードローンを契約する際にもしっかり契約内容に納得した上で契約を進めましょう。

消費者金融によっては、利用者の信用状況に応じて金利が決まることもあります。

審査の結果、最高金利が適用される場合もあるため金利の範囲をしっかり確認しましょう。

限度額の確認も重要です。

限度額とは借入れ可能な最大金額のことを指します。

申込者が申し込んだ消費者金融からいくら借りることができるかは、この限度額によって変わります。

ATMや振り込みで借入れ開始

消費者金融で借入れを開始する方法には、主にATMからの引き出しと振込みによる方法があります。

どちらも簡単に利用できますが、それぞれの特徴を理解して自分にとって最適な方法を選びましょう。

ATMで借入れする方法

契約が完了すると、消費者金融からカードが発行されます。

発行されたカードは、消費者金融が提携しているATMなどから現金を引き出す時に使用します。

大手消費者金融では、主要な銀行やコンビニのATM(例えば、セブン銀行、ローソン銀行、三菱UFJ銀行など)で利用できることが多く、便利です。

- 提携ATMに借入れカードを挿入し、画面の指示に従って操作を行います。

- 引き出したい金額を入力します。

- 借入れ可能額の範囲内であれば、そのまま現金を引き出せます。

- 指定した金額がATMから引き出されます。この時点で借入れが完了です。

- 一部のATMでは、借入れ明細書を発行することもあります。

- 必要であれば、借入れ金額や手数料などの明細を確認できます。

ATMが消費者金融の提携ATMではない場合には手数料が高くなることがあるため、事前に確認しておくことが重要です。

提携ATMの利用時間は事前に確認しましょう。

24時間利用できるATMもありますが、提携している銀行やATMによって異なる場合があります。

振込での借入れ

振込による借入れは、自分の指定した銀行口座に直接融資金額を振り込んでもらう方法です。

これにより、ATMに行かなくても借入れが完了します。

契約時に自分の銀行口座情報を登録しておきます。

振込先となる口座は、契約時に指定した口座です。

申し込み後、消費者金融のマイページや専用のアプリから借入れを申請をします。

- 借入れ額を指定し、振込依頼を行います。

- 多くの消費者金融では、振込申請後に、指定した口座へ翌営業日などに振り込みを実施します。

- 振込が完了すると、指定口座に借入れ金額が入金されます。

- この時点で、借入れが完了します。

注意点としては、時間帯によっては振込手数料がかかる場合があるので、事前に手数料がかかる時間帯を確認しておきましょう。

振込は営業時間内に行われることが多く、金融機関によっては土日祝日には振込が行われない場合もあります。

そのため、急いでいる場合は振込が可能な時間帯や日程を確認しておくと良いです。

ATMと振り込みどちらが便利か

ATMで借入れをするメリットは、急いで現金を手に入れたい場合や、振込を待つ時間がなくてすぐに現金が必要な場合に便利です。

お金を下ろす際に提携ATMが近くにある場合、手軽に利用できます。

振込みで借入れをするメリットは、ATMまで行かなくてもいい、または自宅や仕事場どこでも振込み申請ができることです。

手数料を抑えたい場合や、ATMを利用する時間がない場合に最適です。

急いで現金が必要な場合はATMで、時間に余裕があり、手数料を抑えたい場合は振込での借入れを選ぶと良いでしょう。

どちらの方法も簡単に利用できるので、自分の生活スタイルに合わせて選択してください。

消費者金融を徹底比較!おすすめ人気ランキングまとめ

この記事では、2025最新の消費者金融を徹底比較して、おすすめ人気ランキングを紹介しました。

消費者金融を比較する時には、金利や在籍確認の有無など比較するポイントがたくさんあります。

どの消費者金融を選ぶかによっても、利用する時の快適さや総返済額が変わってきます。

自分に合った消費者金融を見つけて、お得にローンライフを過ごしましょう。