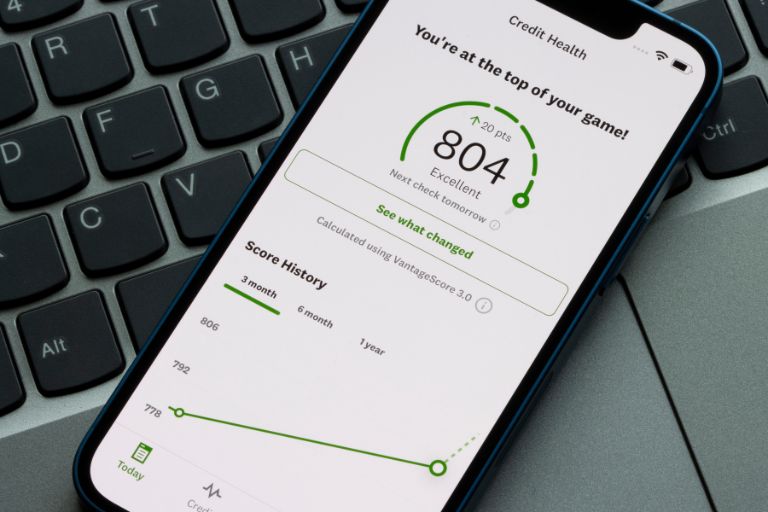

カードローンや住宅ローンの審査には信用情報が大きく関係する

カードローンの利用により住宅ローン審査への影響を懸念される方は少なくありません。

そんな方は、審査申請をする前に信用情報機関に情報開示を求めることがおすすめです。

この記事では、カードローンの利用で住宅ローン審査に影響があるのか、2つの関係や信用情報について解説しています。

カードローンが住宅ローンに与える影響とは?

借入残高が年収の3分の1を超えると新規借入れができなくなる「総量規制」という制度があります。

しかし、総量規制はあくまでも貸金業者から個人に対する貸付けが対象であり、借入金がすべて総量規制の対象になるわけではありません。

総量規制から除外される借入金

- 不動産購入のための貸付け(住宅ローン)

- 自動車購入時の自動車担保貸付け(自動車ローン)

- 高額療養費の貸付け

- 有価証券を担保とする貸付け

- 不動産(個人顧客または担保提供者の居宅などを除く)を担保とする貸付け

- 売却予定不動産の売却代金により返済される貸付け

参照:日本貸金業協会

https://www.j-fsa.or.jp/association/money_lending/law/total_regulation.php

住宅ローンは総量規制の対象外となるため、カードローンの借入れと合わせて年収の3分の1を超えてしまったとしても総量規制の影響はないと言えます。

しかし、次のことに心当たりがある方はカードローンによる住宅ローンへの影響を懸念する必要があります。

カードローンを借りたことがあると住宅ローンの融資を受けるのに影響がある?

信用情報で審査が判断される

カードローンを借りたことがあると住宅ローンを受けることに影響がある場合があります。

カードローンや住宅ローンには、信用情報が大きく影響します。

信用情報とは、氏名や生年月日、性別、収入、職業、勤務先などが例として挙げられ、個人の信用にかかわる情報が記載されています。

加えて、クレジットカードやカードローン、住宅ローンの申込状況、利用状況、返済履歴や借金の額なども信用情報に登録されています。

カードローン返済が遅れたり、ブラックリストに乗ったことがある場合の影響

カードローン、住宅ローン共に、審査の際は必ず申込者の返済能力や信用を確かめるために信用情報を照会されます。

信用情報に登録されている情報を元に融資の可否や利用可能枠が設定されることになります。

信用情報に事故情報が載ることにより、ブラックリストとして認定されてしまい、カードローンや住宅ローンの審査が通らないなどの影響が出てしまうことがあります。

返済に遅れないことや、滞納をしないことなど常に意識することが大切です。

信用情報に事故登録がある場合

カードローンが住宅ローンに与える影響として、次のような影響があります。

- 住宅ローンの新規契約ができない

- 連帯保証人になれない

- 住宅ローンを借りる際、保証審査に通りにくい

カードローンを利用している中で、滞納や信用情報に事故登録があるとカードローンの審査はもちろん、住宅ローンの審査にも通過しづらくなるという影響があります。

ここで関係してくるのは、信用情報機関で管理されている信用情報です。

信用情報に登録されている内容次第で、カードローンや住宅ローンの審査の可否に影響します。

借金完済後5年以上経過していない

カードローンや住宅ローンなどによる借金の事故情報は、最短5年から10年程経過すると必ず削除されます。

そのため、永遠に事故情報が登録されて信用情報に影響を与えているわけではありません。

ここで注意する点は、事故情報の解消の起算点は滞納日ではなく、債務整理や滞納分の完済をした最終返済日から年数をカウントすることです。

事故情報が登録される主な原因には、次のようなものがあります。

- 支払延滞

- 代位弁済

- 債務整理

- 任意整理

- 自己破産

- 個人再生

それぞれ事故情報が消去される年数に違いがあります。

最短で5年、長くて10年程の間事故情報が信用情報機関に登録されます。

そのため、審査をする際に事故情報が登録されている期間は審査を申請する度に影響を受けることになります。

信用情報に不安や影響がある時の対処法

信用情報に不安がある場合は情報開示請求をする

情報開示請求とは、信用情報機関(株式会社シー・アイ・シー(CIC)、日本情報信用機関(JICC)、 全国銀行個人信用情報センター(KSC))に自分の信用情報の登録状況を確認できる制度です。

情報開示請求は、誰でも利用することができます。

過去に滞納をしたことがあるなど、信用情報へ影響があることに心当たりがある場合や審査に落ちた経験がある方は情報開示請求をすることにより信用情報の状況を知ることができます。

情報開示請求の流れ

情報開示請求の流れは次のとおりです。

- 開示請求書に必要事項を記入する

- 情報公開窓口に直接持参するか、郵送する

- オンラインで開示請求する(e-Taxを利用するなど)

開示請求書には、氏名、住所、連絡先、請求する文書の内容などを記入します。情報公開窓口では開示請求書の様式を用意していますが、ホームページからダウンロードすることもできます。

カードローンと住宅ローンを同時に利用する場合

滞納は避けて支払い期日をしっかり守る

カードローンや住宅ローンを利用する場合は、決められた返済期日までに必要な金額を返済する必要があります。

返済期日を過ぎて滞納が始まった場合には、通常の金利は適応しなくなります。

その場合、日数に応じて年20.0%の利率を上限とした遅延損害金を支払うことになります。

更に、支払いの延滞を繰り返した場合にも信用情報に影響があります。

その場合、クレジットカードやカードローン、住宅ローンの契約などの審査に悪影響を及ぼし、本当に必要な場面でローンが組めないという事態になりかねません。

日頃から延滞を避け、支払い期日は必ず守ることが必要不可欠です。

住宅ローンの融資を受けた後にカードローンを利用したらどうなる?

住宅ローンを受けた後にカードローンを利用した場合、住宅ローンの利用状況によってはカードローンの利用に影響を与える可能性があります。

ローンサービスの利用状況は信用情報機関に記録されており、信用情報は常に更新され、確認がされます。

住宅ローンの融資を受けたあとにカードローンを利用すると、信用情報の状況によってはカードローンの新規借入れができなくなる可能性もあるので、住宅ローンの返済で滞納をしないことやブラックリストにのることがないようにすることが大切です。

よくある質問

Q.信用情報はクレジットカードの審査にも影響がありますか?

クレジットカードの審査の際にも、信用情報に事故の登録があると審査に影響がある可能性があります。

カードローンや住宅ローンだけでなく、クレジットカードの審査にも信用情報が使用されます。

Q.信用情報に事故登録があった場合の対処法はありますか?

事故情報の登録がある際の対処法としては、独自審査を設けたアコムやプロミスなどの消費者金融に審査を申請することです。

独自の審査基準を設けているため信用情報の影響を受けずに審査に通過する可能性があります。

Q.ショッピングで購入したものをリボ払いにしました。月々しっかり返済をしていますがキャッシング枠が一向に増えません。何故ですか?

クレジットカードなどのリボ払いや分割払いを選択した場合、月々の返済が楽になります。

しかし、返済期間がその分長くなるため利息部分が多くなり元本があまり減らないという影響があります。

リボ払いや分割払いの利用は避けてなるべく早めに返済し終えることが重要です。

Q.カードローンで借金をしていることが家族にバレたくありません。対処法はありますか?

自宅に郵送物が届かない、カードレスのカードローンを利用するとバレる可能性は低くなります。

貸金業者ごとに対応が異なるため審査前に貸金業者に相談しましょう。

Q.住宅ローンを組みたいのですが、カードローンは解約した方がいいですか?

カードローンの解約はしなくても良いですが、既に借入れている額が多い場合は住宅ローン審査に影響を及ぼさないためにも繰上げ返済をし、借金を返済してしまうのも一つの手です。

住宅ローンを借りることにより毎月の返済が高額になり、日々の生活に影響が出る可能性があります。

Q.デビットカードの利用は審査にどういう影響がありますか?

デビットカードの利用が住宅ローンなどの審査に悪影響を及ぼすとはあまり考えられません。

理由としては、デビットカードは支払いと同時に登録してある銀行口座から勝手に引き落としがされるため貸金業者から借金をしているわけではないからです。

記事のまとめ

カードローンの利用は、住宅ローン審査に影響を及ぼす可能性があり、返済比率や信用情報が審査を判断する重要なポイントとなります。

カードローンでの高額な借入残高や滞納は、住宅ローンを借りる際にマイナスの影響を与えるため審査で不利になることがあります。

住宅ローン申請前には、信用情報機関に開示請求を行うなど事前に信用情報を確認することができます。

カードローンと住宅ローンを併用する場合には、借り入れ金額も高額になり毎月の返済に影響が出る可能性もあるので返済計画を慎重に立て、無理のない借入れを心がけることが重要です。