カードローンの基礎知識をファイナンシャルプランナー監修のもと解説

どうしてもお金のやりくりに困ったり、まとまったお金を短期間に用意しなくてはいけない場合はカードローンの存在はとても助かるもの。

しかしカードローンはあくまでも審査を経て貸し出されるので、借り放題、契約し放題というわけではありません。

今回は

「2社目、そして3社目とカードローンを利用することができるのか」

「その場合いくら借りられるのか」

「審査に通りやすいコツはあるのか?」

についてをお金のプロであり、そしてカードローンに詳しい筆者がわかりやすく解説していきます。

また最後に3社目の借り入れ先としておすすめカードローン会社をズバリ、ご紹介していますのでぜひ最後まで読んでみて下さい。

2社目、3社目とカードローンを申し込む際の注意点

カードローンを2社目、3社目と借り入れをしたいと検討されている方の中には、「まだ借りられるのだろうか?」と不安を抱えている方も多くいらっしゃると思います。

結論からお伝えすると「3社目くらいまで借り入れすることは可能」です。

ただし、2つの条件があります。

それが「総量規制」と「信用情報」をクリアできるかということ。

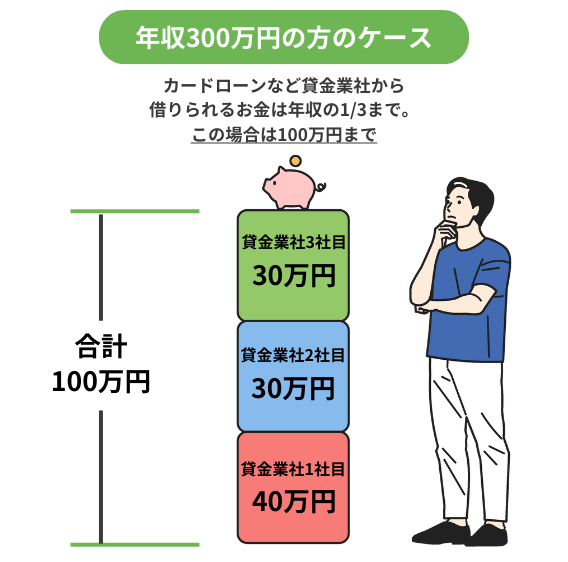

①総量規制とは

消費者金融やクレジットカード会社などの貸金業者には、「総量規制」と呼ばれる法律が適用されています。総量規制は、お金を借りる人たちが過度な借り入れにより返済できなくなってしまう状況を防ぐために、年収の3分の1を超える貸し付けを禁止するルールです。

つまり年収が300万円の方は最大で100万円まで借り入れをする事ができるという事です。

ただし、総量規制の計算には全ての貸金業社からの借り入れが含まれる

総量規制の計算には、すべての貸金業者からの借り入れが含まれます。たとえば、年収300万円の人が「1社目から20万円」「2社目から30万円」を借りている場合、新たに契約する3社目のC社から借りられる金額は最大50万円までです。

この貸金業社とはカードローン会社だけでなくクレジットカードのキャッシングなども含まれるというのを覚えておきましょう。

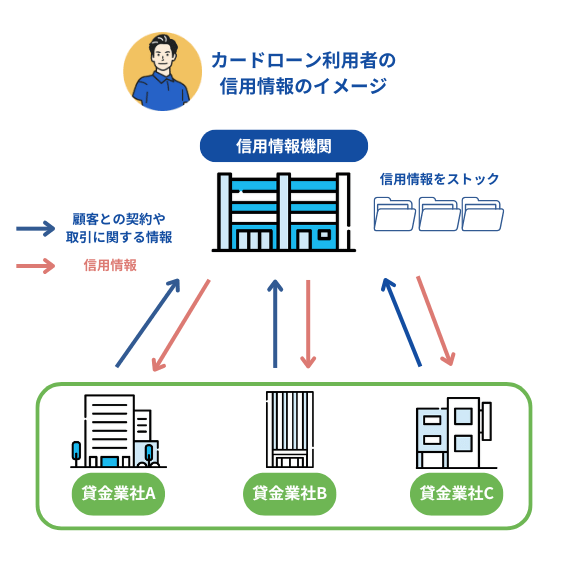

②信用情報とは

2社目、3社目とカードローンを利用するための越えなければいけないハードル、2つ目の信用情報とは、個人が何らかの金融サービスを利用した際の申込や借入、返済などに関わる情報のこと。

信用情報機関という場所で保管されています。

信用情報には、カードローンやクレジットカードの申込、住宅ローンやカーローンなど、あらゆる金融サービスの利用の履歴が記録されています。

もしこれまでカードローンやクレジットカードの支払い返済に遅れたなどがあると、こちらに記録されてしまっています。

この信用情報を見れば、個人のお金の貸し借りに関する情報がわかることになります。信用情報はカードローンを利用する際に必ず関わるものと覚えておきましょう。

つまり、3社目で合っても総量規制と信用情報に引っ掛からなければ借り入れ可能

このように総量規制と信用情報に引っ掛からなければ、2社目、3社目とカードローンを利用したとしてもお金を借りる事ができるのです。

3社目のカードローン審査に通るコツ

まずカードローンを2社目、3社目と借りていく上で「総量規制」と「信用情報」をクリアしなくてはいけないということを分かっていただいたと思います。

それではこの2つが揃っていれば絶対に借りられるかというと、そうではありません。

2社目、そして3社目と審査を通していくにはいくつかのコツを知っておく必要があります。

その審査に通るコツ以下の3つ。

- 短期間でカードローンを申し込まない

- 申し込みの際に虚偽の情報を書かない

- 保証会社を別々にする

これらを順番に説明していきましょう。

3社目の審査を通すコツ①短期間でカードローンを申し込まない

短期間で2社目、3社目と申し込むのはあまりおすすめできません。できれば一定期間空けてから申し込むのが良いです。

どうしてもお金を借りたい状況であっても、短期間に複数のカードローンに申し込むと各金融機関の審査で「返済に困っている」「返済能力に不安がある」などと判断され、審査通過が難しくなる可能性があります。

3社目の審査を通すコツ②申し込みの際に虚偽の情報を書かない

カードローンに申し込む際は、必要事項を正確に入力することを心がけるようにしましょう。

意図的に事実と異なる情報を入力した場合だけでなく、入力ミスしたとしても審査結果に悪影響を与える可能性が高まります。

審査に通過するためには、申告する情報に誤りがないか、また必要な書類をきちんと準備できているかを慎重に確認するようにして下さい。

必要となる書類は本人確認書類と収入証明書です。

※収入証明書は50万円以下の借り入れの場合には必要ない場合もあります。

借り入れの際に必要となる事がある本人確認書類の例

- 運転免許証、運転経歴証明書

- パスポート

- 個人番号カード

- 在留カード

- 特別永住者証明書

- 各種福祉手帳

など

収入証明書の例

- 源泉徴収書

- 公的収入証明書

- 確定申告書

など

3社目の審査を通すコツ③保証会社を別々にする

保証会社とは、利用者が返済できなくなった場合に、利用者に代わって金融機関に支払う会社のこと。

保証会社が存在することで、カードローンを提供する金融機関は貸し倒れ(お金を貸したが、回収できなくなること)のリスクを軽減できます。カードローン利用者は保証会社の保証を受けることで信用力が向上し、借り入れしやすくなります。

そんな保証会社のもうひとつの役割が、審査業務です。

保証会社は、提携先のカードローンに申し込みがあった際に保証審査を行います。

利用者は、カードローン会社と保証会社それぞれの審査に通過しなければなりません。

つまり2社目、3社目と利用するのであれば、同じ保証会社のカードローンを申し込むのではなく違う保証会社のカードローンをチェックして申し込むと審査に通りやすくなると考えれます。

例えば1社目、銀行系カードローンである三菱UFJ銀行カードローンのバンクイック(保証会社アイフル)の借り入れがあり、2社目、3社目と申し込んでいくのであれば、アコムを避けてレイクを2社目、3社目をアイフルにするなどです。

カードローン各社と保証会社の一覧表

| 種類 | カードローン会社 | 保証会社 |

|---|---|---|

| 消費者金融系カードローン | レイク | 保証会社なし(自社) |

| アコム | 保証会社なし(自社) | |

| アイフル | 保証会社なし(自社) | |

| プロミス | 保証会社なし(自社) | |

| SMBCモビット | 保証会社なし(自社) |

| 銀行系カードローン | 三井住友銀行カードローン | SMBCコンシューマーファイナンス株式会社 |

|---|---|---|

| みずほ銀行カードローン | 株式会社オリエントコーポレーション | |

| 三菱UFJ銀行カードローン バンクイック | アコム株式会社 | |

| りそな銀行カードローン | オリックス・クレジット株式会社 | |

| 楽天銀行スーパーローン | 楽天カード株式会社/SMBCファイナンスサービス株式会社 | |

| イオン銀行カードローン | イオンクレジットサービス株式会社/オリックス・クレジット株式会社 |

結論、3社目はどのカードローン会社に申し込むべきか

これまでお話ししてきたように、3社目ともなると流石にいろいろなポイントを押さえて対策する必要があるということはお分かりいただけたと思います。

そうは言ってもお金が必要であれば、しっかりと審査を通して借り入れをしたいところ。

そんな方にここでは3社目の借り入れはどのカードローン会社が良いのかを解説します。

審査通過率で選ぶ

2024~2025年に発表された最新のデータでは、大手消費者金融の通過率は35~45%となっています。

審査通過率を公表している大手4社がこちら。

| アコム | 37.7% |

|---|---|

| プロミス | 35.7% |

| アイフル | 34.0% |

| レイク | 19.7% |

※アコムマンスリーレポート 2024年7月~9月※プロミス月次データ 2024年4月~6月※アイフル月次データ 2024年7月~9月 ※SBI新生銀行決算資料 2024年7月~9月

このようにアコムが一番高く、レイクが一番低いという結果となっています。この審査通過率だけを見るとレイクは1社目の借入先に選ぶべきで、アコムを3社目にしたほうが良さそうと言えるでしょう。

2社目、3社目となってくると審査が難しくなっていくからです。

銀行系カードローンは避ける

カードローンにはアコムやレイクといった、いわゆる消費者金融系と三井住友銀行や三菱UFJ銀行などが貸付を行う銀行系があります。

銀行系カードローンは金利が安く、安心感があります。しかしその分、審査が厳しく、当日借入も難しく、必要書類が増えるなどデメリットも多いです。

また審査が厳しいので、3社目の借り入れ先としてはおすすめできません。

3社目としてお金を借りたいのであればアコムやアイフルなどにするようにしましょう。

結論、3社目としての借り入れ先のベストなカードローン会社は金融消費者系のアコムやプロミス。

結論として3社目としての借り入れ先としておすすめなのはアコム、そしてアイフルです。

アコムは審査通過率が大手、信頼できるカードローン会社の中で最も高く、当日借り入れ可能、金利や利用限度額などを考慮しても最もバランスの良いカードローンとなっています。

また初めて利用する方であれば30日間、契約日の翌日から無利息で借り入れできるのも嬉しいポイント。

3社目の借り入れ先としては最もおすすめであると言えるでしょう。

カードローン会社 アコムの詳細

| 金利(実質年利) | 3.0%~18.0% |

|---|---|

| 利用限度額 | 最大800万円 |

| 無利息期間 | 契約日の翌日から30日間 |

| 在籍確認(職場への電話など) | 原則電話なし |

| 当日借り入れ | 可能(最短20分) |

| WEBから必要書類の提出 | 可能 |

| カードレスでの借入・返済 | 可能 |

| 返済方法 | プロミスATM/スマホATM/コンビニ・提携ATM 口座振替/ネットバンキング |

| 返済日 | 5日 / 15日 / 25日 / 月末 |

| 毎月の最小返済額 | 4,000円から |

カードローン会社 プロミスの詳細

| 金利(実質年利) | 4.5%~17.8% |

|---|---|

| 利用限度額 | 最大500万円 |

| 無利息期間 | 初回借入の翌日から30日間 |

| 在籍確認(職場への電話など) | 原則電話なし |

| 当日借り入れ | 可能(最短20分) |

| WEBから必要書類の提出 | 可能 |

| カードレスでの借入・返済 | 可能 |

| 返済方法 | プロミスATM/スマホATM/コンビニ・提携ATM 口座振替/ネットバンキング |

| 返済日 | 5日 / 15日 / 25日 / 月末 ※初回借入日と返済期日によって異なる |

| 毎月の最小返済額 | 4,000円から |