カードローンで繰り上げ返済をする方法とメリットについて詳しく解説

「カードローンの利息が思った以上に高く、なかなか元本が減らない」

「もっと早く完済したいけれど、どうすればいいだろう……」

カードローンの借入金を返済しているなか、上記のように悩む方もいるでしょう。

そこでおすすめなのが繰り上げ返済(臨時返済)で、うまく活用すれば利息を減らし、返済期間の短縮が可能です。

本記事では、カードローンで繰り上げ返済する方法を解説します。

繰り上げ返済のメリット・デメリットや注意点もわかりやすく紹介するので、カードローンを利用している方は、ぜひ参考にしてください。

カードローンの繰り上げ返済のやり方

カードローンの繰り上げ返済は、毎月の約定返済とは別に任意のタイミングで借入金を返済する方法です。任意返済や臨時返済、随時返済などとも呼ばれます。

| 約定返済 | 契約で決められた期日に決められた金額を支払う返済。元金に利息を上乗せして支払う。 |

|---|---|

| 繰り上げ返済 | 約定返済とは別に、任意のタイミングで支払う返済。全額が元金返済に充当される。 ※借入残高の全額を返す場合は「一括返済」と呼ばれる。 |

約定返済は最低限の返済かつ確実に守らなければいけないルールですが、繰り上げ返済は借主の好きなタイミングにいつでも実施できます。支払った全額が元金(借入残高)に充てられるので、返済期間の短縮が可能です。

繰り上げ返済にはいくつかのやり方があるので、ここでは一般的なカードローンにおける方法を紹介します。

オンラインの場合

オンラインでの繰り上げ返済は、インターネットバンキングや専用アプリから、いつでも好きな場所でできる方法です。

カードローンの会員ページにログイン後、返済メニューから繰り上げ返済額を入力し、登録済みの口座から引き落とせるよう指定します。

ネットバンキングに対応する銀行口座の事前登録が必要となりますが、手続きの手数料はかかりません。

たとえば、以下のカードローンではインターネットバンキングでの返済に対応しています。

- SMBCモビット

- アコム

- アイフル

- プロミス

- 三井住友銀行カードローン

- セブン銀行カードローン

- 楽天銀行スーパーローン

ATM

ATMでの繰り上げ返済は、手持ちの現金から繰り上げ返済したい場合におすすめの方法です。借入先のATMや提携ATMから返済できます。

ただし、ATMは手数料が発生する場合があります。一般的には、取引金額が1万円以下なら110円、1万円超なら220円が相場です。

「特定のATMやなら無料」など、カードローン会社によって手数料の設定は変わる場合もあるので、詳しくは公式サイトで確認しましょう。

相談窓口の場合

カードローンの繰り上げ返済は、店舗やコールセンターなどの相談窓口でも手続き可能です。

窓口で手続きする際は、担当者に繰り上げ返済の旨を伝え、運転免許証やパスポートなどの必要な本人確認書類を提出します。

窓口では返済額や日程について説明を受けられるうえ、手続きに関する不明点をその場で確認できます。

自分1人で手続きするのが不安な場合は、積極的に相談窓口を利用しましょう。

カードローンを繰り上げ返済するメリットとデメリット

カードローンの繰り上げ返済は、借入金の早期完済を目指すうえで有効な手段です。繰り上げ返済をしたほうが、しない場合より利息総額も減らせます。

一方で、任意とはいえ多額の支払いを行うため、一時的な負担は多くなります。

カードローンの繰り上げ返済を検討する際は、メリットとデメリットを比較し、収入状況に合わせて判断しましょう。

メリット:利息軽減や返済期間の短縮など

カードローンで繰り上げ返済するメリットは、支払う利息を減らし、返済期間の短縮ができる点です。

カードローンは返済期間が長いほど利息も積み重なるため、なるべく早く完済することが返済総額を抑えるコツです。

繰り上げ返済は全額が元金の返済に充てられるため、完済までの期間も短くなり、ひいては利息軽減につながります。

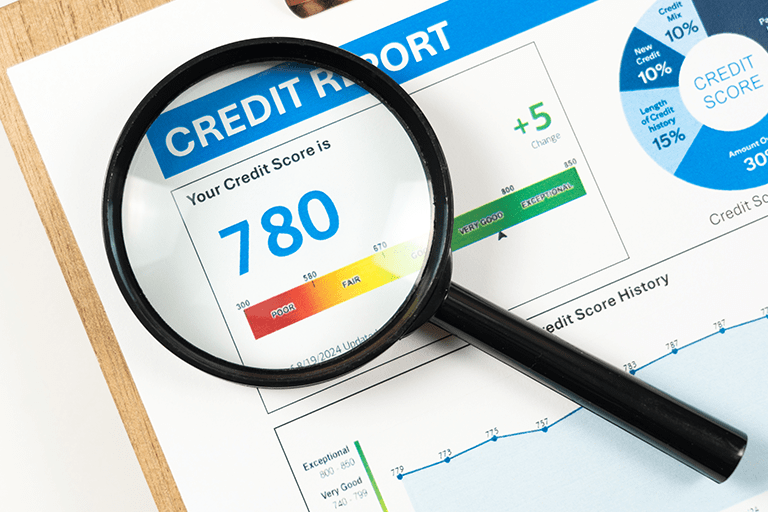

シミュレーションとして「100万円で年利15%(元利均等返済)、返済期間は3年間」というケースで計算してみます。

そのまま返済を続けた場合と、返済12か月目に15万円の繰り上げ返済を行った場合で比較すると、4万円以上の差です。

| 繰り上げ返済の有無 | 返済期間 | 利息総額 |

|---|---|---|

| 繰り上げ返済をしない場合 | 3年 | 247,940円 |

| 12か月目に15万円繰り上げ返済した場合 | 2年7か月(-3か月) | 204,041円(-43,899円) |

上記は返済期間を減らしたケースですが、返済期間を据え置きにする代わりに約定返済額を大きく減らせる場合もあります。

また、借入残高が減ることで他のローン審査に通りやすくなるため、住宅ローンや自動車ローンを組みたい方も繰り上げ返済を検討してみましょう。

デメリット:手数料負担や生活費への影響など

カードローンの繰り上げ返済は、一部の金融機関で返済手続きに手数料がかかる場合もある点がデメリットです。

手数料の負担を避けるなら、こまめに繰り上げ返済を繰り返すより、なるべくまとめて返済すると良いでしょう。

一方で、1度に多額の繰り上げ返済を行うと、生活費や緊急の出費に影響を及ぼす恐れもあります。

無理に繰り上げ返済をせず、無理のない返済計画を持つことが何より大切です。

カードローンの繰り上げ返済を検討すべきタイミング

先述のとおり、カードローンの繰り上げ返済を無理して行うと、当面の支出が苦しくなります。

効果的に繰り上げ返済の効果を得るためには、タイミングが大切です。

ここからは、カードローンの繰り上げ返済を検討すべき適切なタイミングを解説します。

借入初期で金利負担が大きいとき

カードローンは返済初期ほど「約定返済額における利息割合」が高いため、繰り上げ返済の効果も高くなります。

下記は、先ほどシミュレーションした「100万円で年利15%(元利均等返済)、返済期間は3年間」という設定で、繰り上げ返済のタイミングをずらして比較したものです。

| 繰り上げ返済のタイミング | 返済期間 | 利息総額 |

|---|---|---|

| 12か月目に15万円繰り上げ返済した場合 | 2年7か月 | 204,041円 |

| 24か月目に15万円繰り上げ返済した場合 | 2年8か月 | 230,088円 |

24か月目より12か月目のほうが、返済期間も利息総額も減少幅が大きくなります。

早いうちに元金を減らしておくことで、その後にかかる利息も減り、より多く利息総額を減らすことが可能です。

臨時収入があったとき

ボーナスや臨時収入などでまとまったお金が入ったときは、繰り上げ返済のチャンスです。

臨時収入は日々の支出に組み込まれない「余裕資金」であるため、生活に影響が少なく、無理なく繰り上げ返済できます。

臨時収入があるとついつい無駄遣いをしがちですが、まずはカードローンの返済を優先することをおすすめします。

生活費に余裕ができたとき

家計の見直しや学費の支払いが終わったなどで生活費に余裕ができたときも、繰り上げ返済を検討してみましょう。

今までかかっていた出費がなくなり、減った分の支出で返済するため、生活への影響は少なくなります。

無理のない範囲で繰り上げ返済を継続できると、着実にカードローンの借入残高を減らせます。

返済時の注意点

カードローンの繰り上げ返済は、借入金を減らす効果的な方法ですが、注意点もあります。

闇雲に繰り上げ返済を行うと、返済計画が崩れたり、生活に影響する可能性もあります。

トラブルを避けられるように、返済時の注意点を確認しておきましょう。

繰り上げ返済した月も約定返済がある

繰り上げ返済を行なっても、その月の約定返済が免除されるわけではありません。

繰り上げ返済はあくまで「予定外の返済」であり、約定返済日の返済義務は引き続き生じます。

約定返済ができないと延滞扱いとなり、信用情報に傷がついてしまうため注意しましょう。

無理のない範囲で返済することが大切

繰り上げ返済は利息負担を減らす有効な手段ですが、生活費を圧迫してまで行うべきではありません。

無理な返済を続けると、貯蓄や緊急時の資金が不足し、かえって家計が不安定になります。

少しずつ返済できることもカードローンのメリットなので、繰り上げ返済はあくまで「使ってもいい余剰資金」のみを使うようにしましょう。

まとめ

カードローンの繰り上げ返済は、利息軽減や返済期間を短縮するなどのメリットがあります。

オンライン・ATM・窓口などで返済できるため、自分のライフスタイルに合った方法を選びましょう。

ただし、繰り上げ返済した月も約定返済は必要なので、無理せず「使ってもいい余剰資金」以外は使わないことも大切です。

本記事で解説した繰り上げ返済のメリットとデメリットを踏まえて、計画的にカードローンを返済していきましょう。