投資信託の相続税評価の計算方法をご紹介

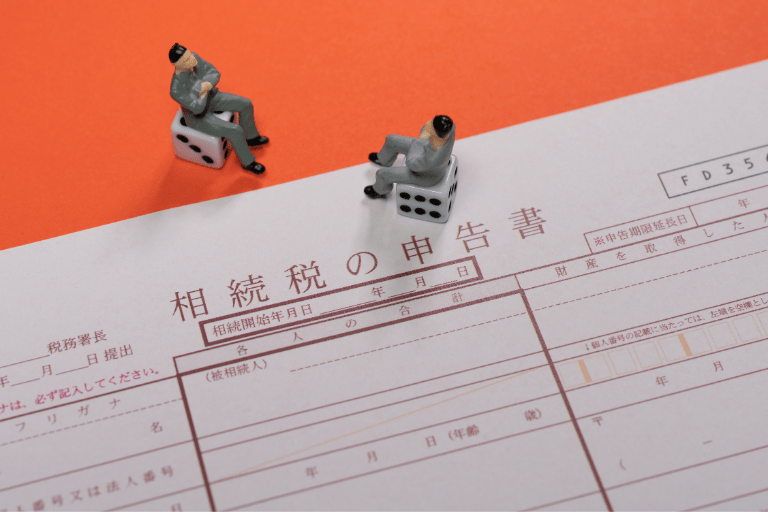

「投資信託を相続したけれど、相続税はどうやって計算するの?」

「相続税の申告期限が迫っているのに、評価額が分からなくて困っている」

このようなことで悩んでいませんか?

投資信託は相続税の対象となる財産ですが、評価方法が複雑で種類によって異なるため、正しい評価をするのは容易ではありません。

相続税の評価方法が適切でないと、相続税額が実際とは異なってしまい、トラブルにつながる可能性があるため正しい評価が重要です。

そこでこの記事では、投資信託の相続税評価の基本から、種類別の具体的な評価方法、注意点まで詳しく解説します。

記事を参考に、投資信託の相続税評価を正しく理解し、スムーズな相続手続きを進めましょう。

投資信託の相続税評価の基本

投資信託を相続するときには、相続税の計算が必要になるので、知っておく必要があります。

ここでは、投資信託の相続税評価の目的と重要性、評価方法の違い、そして評価額の計算の必要性について詳しく説明します。

相続税評価の目的と重要性

相続税評価とは、亡くなった方が所有していた財産の価値を評価し、相続税の課税対象となる財産の総額を確定する手続きです。

投資信託のように価格が変動する金融商品は、相続発生時の時価を正確に把握することが重要です。

投資信託の評価は種類によって異なる

投資信託には様々な種類があり、それぞれの運用対象や方法が異なるため、相続税の評価方法も種類によって変わってきます。

相続税の申告と納税を適切に行うためには、投資信託の種類を理解し、それぞれの評価方法を正しく適用することが大切です。

もし評価を誤ると、相続税額が実際と異なってしまい、後々トラブルになる可能性があります。

適切な申告と納税を行うためには、まず投資信託の種類を理解し、それぞれの評価方法を正しく適用する必要があります。

相続税評価額は必ず計算する必要がある

相続税評価額とは、相続や贈与によって取得した財産の価値を評価するための基準であり、相続税の計算に用いられます。

投資信託の場合も、相続税を計算するには評価額を正しく計算することが大切です。

相続税は、相続した財産全体の金額から基礎控除額を引いた金額に対してかかります。

基礎控除額は、以下の式で計算できます。

相続税評価額が基礎控除額よりも大きい場合は、相続税を支払う必要があります。

そのため、相続税評価額を正しく計算して、納税の準備をしておくことが大切です。

投資信託の相続税評価を把握するまでの流れ

投資信託を相続した際、相続税の申告を適切に行うためには、まずその評価額を正確に把握することが不可欠です。

ここでは、投資信託の相続税評価額を算出するまでの一連の流れを説明します。

基準価額と保有口数を割り出す

投資信託の相続税評価を進める上で、まず大切なのが基準価額と口数の確認です。

被相続人が保有していた投資信託の情報を正確につかむことから始めましょう。

残高証明書を取得する

相続開始日時点の残高証明書を、取引先の金融機関から入手します。

残高証明書には、被相続人の投資信託に関する重要な情報が記載されています。

基準価額と口数を確認する

残高証明書を入手できたら以下の2点を確認します。

- 1口あたりの基準価額(参考資料欄などに記載)

- 保有口数(残高証明書本体に記載)

基準価額は1口あたりの金額であることを確認し、口数と掛け合わせて概算の評価額を算出します。

例:1口あたりの基準価額10,000円 × 保有口数1,000口 = 1,000万円

この金額は正確な相続税評価額ではありませんが、相続財産全体の規模を把握するための重要な指標となります。

このような流れで、投資信託の相続税評価額を簡単に計算できます。

投資信託における種類別の計算方法

投資信託には様々な種類があり、それぞれ計算方法が異なります。

ここでは、代表的な5つの種類の計算方法を見ていきましょう。

①公募投資信託

公募投資信託の相続税評価額は、次の式で計算します。

それぞれの詳細は以下の通りです。

- 基準価額:相続開始日の1口あたりの金額です。休日の場合は、前の平日の金額を使います。口数は、残高証明書に記載されている数値を用います。

- 源泉徴収額:相続開始日時点で投資信託を売却したと仮定し、含み益に税率を掛けて(含み益×20.315%)計算します。含み益がない場合は、源泉徴収額を差し引きません。

- 解約コスト:信託財産留保額や解約手数料などが含まれます。これらの情報は、投資信託の公式サイトや目論見書で確認できます。解約コストがない場合は解約コストを差し引かずに計算します。

②上場投資信託

上場投資信託の相続税評価額は、次の式で計算します。

上場投資信託は株式と同じ扱いになるため、源泉徴収額や解約コストは考慮しません。

基準価額は、次の4つの金額のうち、最も低い金額を使います。

- 相続開始日の終値(休日の場合は、前後の終値)

- 相続開始日の月の終値の平均額

- 相続開始日の前月の終値の平均額

- 相続開始日の前々月の終値の平均額

これらの終値は通常1万口あたりで表示されるため、最終的に1口あたりの金額に換算します。

③私募投資信託

私募投資信託の相続税評価額は、次の式で計算します。

ここで、私募投資信託の基準価額は通常1円です。

譲渡益税は、相続発生時に売却したとみなして計算し、基準価額の合計に税率20.315%を掛けて求めます。

ただし、含み益がない場合は、譲渡益税を計上しません。

また、最近は解約コストなしの設定が多くなっているため、解約コストを考慮しなくてよい場合もあります。

④外貨建てMMF(マネー・マーケット・ファンド)

外貨建てMMFの相続税評価額は、次の式で計算します。

売却時の為替レートは金融機関ごとに異なるため、不明な場合は公式サイトや窓口に確認します。

未収分配金は、月末の投資分を基に相続発生日までの日割り計算で求め、税率を掛けて源泉徴収額を算出します。

⑤MRF(マネー・リザーブ・ファンド)

MRFの相続税評価額は、次の式で計算します。

ここで、MRFの基準価額は通常1円です。

また、数千万円程度の運用をしていない限り、未収分配金はほぼゼロであり、未収分配金に対する源泉所得税もゼロになることが多いです。

そのため、多くの場合、残高証明書の口数がそのまま相続税評価額と考えて問題ありません。

投資信託の相続に関する注意点

投資信託の相続に関する注意点は以下の3点です。

- 相続発生後も基準価額は変動する

- 遺産分割方法で贈与税が発生する可能性がある

- 売却時の譲渡所得税に注意が必要

それぞれについて解説していきます。

相続発生後も基準価額は変動する

投資信託を相続する際、注意したいことがあります。

それは、相続した人が亡くなった日と、相続人が財産を分け合う日の間で、投資信託の基準価額が変わることがあるということです。

例えば、相続した人が亡くなった時に1万円だった投資信託が、財産を分け合う時には1万2千円に値上がりしているかもしれません。

すると本来は1万円に対して発生する相続税を支払えばよいところ、1万2千円に対する相続税を支払うことになり、実際よりも多くの相続税を支払うことになってしまいます。

このような事態を避けるためには、以下の2つの点に注意しましょう。

- 遺産分割協議は速やかに進める。

- 相続発生時の基準価額を記録しておく。

投資信託の値段は変わる可能性があることを理解し、相続する人全員が納得できるよう、早めに話し合いを進めることが大切です。

遺産分割方法で贈与税が発生する可能性がある

投資信託の遺産分割方法には、主に「換価分割」と「現物分割」の2種類があります。

- 換価分割: 投資信託を売却し、現金化した上で相続人ごとに分割する方法

- 現物分割: 投資信託をそのままの形で相続人ごとに分割する方法

換価分割なら、特定の相続人が他の相続人から財産をもらったとみなされることはなく、贈与税はかかりません。

しかし、現物分割の場合、相続人ごとの分割割合によっては贈与税がかかることがあります。

例えば、相続人AさんとBさんが、合わせて評価額1000万円の投資信託を相続したとします。

Aさんが300万円分、Bさんが700万円分を相続した場合、BさんはAさんから200万円分の投資信託をもらったとみなされ、贈与税の対象となる可能性があります。

このような事態を避けるためにも、遺産分割協議を進める際は、税理士などの専門家へ相談し、状況に合った適切な分割方法を選択することが重要です。

売却時の譲渡所得税に注意が必要

投資信託を売却する際には、譲渡所得税が発生します。

譲渡所得税とは、資産を売却した際に得られる利益にかかる税金のことです。

相続した投資信託を売る場合、相続した時の価格が購入価格としてみなされます。

つまり、相続発生時の基準価額が取得費となるため、売却時の基準価額が相続発生時よりも高ければ譲渡所得税が発生します。

譲渡所得税は、譲渡所得から基礎控除額(年間50万円※)を差し引いた金額に対して課税されます。

税率は、所得税と住民税を合わせて一律20.315%です。

例えば、Cさんがお父さんから100万円分の投資信託を相続し200万円で売却した場合、100万円の譲渡所得から基礎控除額50万円を差し引いた、50万円が課税対象となります。

計算式で表すと以下のとおりです。

- 課税対象額(50万円)=売却価格(200万円) – 取得費(100万円) – 基礎控除額(50万円)

このように課税対象額が存在する場合は、確定申告を行い納税する必要がああります。

ただし、特定口座(源泉徴収あり)で投資信託を売却した場合は、証券会社が代わりに納税してくれるため、確定申告は不要です。

投資信託の売却には、このように譲渡所得税が発生することがあります。

相続によって取得した投資信託を売却する場合は、税率や申告方法を理解した上で、適切に対応していくことが大切だと言えるでしょう。

※No.1460 譲渡所得(土地、建物及び株式等以外の資産を譲渡したとき) | 国税庁

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1460.html

相続税評価や手続きでお困りの場合は専門家に相談がおすすめ

投資信託の相続では、評価方法や手続きの複雑さから、疑問や不安を抱える方が多いのではないでしょうか。

投資信託の相続税評価には、基準価額や相続発生日など複数の要素が関係するため、専門知識が必要となります。

評価を誤ってしまうと、過少申告となり追徴課税を受ける可能性もあります。

また、相続手続きについても金融機関への申請や名義変更など、複雑なステップを踏む必要があります。

そのため、相続税評価は専門知識がないと対応が難しいのが現実です。手続きを間違えるとペナルティを受ける可能性もあります。

そこで、投資信託の相続税評価を行うには、お金の専門家であるFP(ファイナンシャルプランナー)の手を借りることをおすすめします。

FPに依頼すると、正確な相続税評価や煩雑な手続きの代行だけでなく、相続税の節税対策や一人ひとりの状況に合わせたアドバイスも期待できます。

特に投資信託の相続に詳しいFPを選ぶことが重要です。

実績や専門分野、料金体系などを比較検討し、信頼できるFPを選びましょう。

記事のまとめ

この記事では、投資信託の相続税評価について、基礎知識から種類別の具体的な評価方法、注意点まで詳しく解説しました。

投資信託は種類によって評価方法が異なり、複雑な計算が必要になる場合もあるため、相続税評価を誤ると、相続税額が変わり、後々トラブルになる可能性もあります。

記事で紹介した情報を参考に、ご自身の状況に合わせて適切な評価を行いましょう。

投資信託の相続税評価は複雑で専門知識が必要になる場合もあるため、もし評価や手続きでお困りの場合は、一人で悩まず、FPなどの専門家に相談することをおすすめします。

専門家のサポートを受けることで、スムーズな相続手続きを進め、安心して相続財産を受け取れるでしょう。